Život je plný krásných okamžiků a radostí, ale i nejistot a nečekaných událostí. Jak přistupovat k těmto pozitivním a negativním životním situacím z pohledu financí? Jak efektivně spravovat své peníze, aby byly uspokojeny naše potřeby, očekávání i všechna ta nekonečná finanční překvapení? Jednoduše, prostřednictvím „osobního/rodinného finančního plánu“, který můžete vnímat jako klíčový nástroj pro dosažení finančního zdraví a bezpečí. Tento článek prozradí, proč by každý z nás měl mít svůj vlastní finanční plán a jak může tato strategie pozitivně ovlivnit každodenní život.

Sedm důvodů, proč přistupovat ke svým penězům plánovaně, proč se vyplatí mít své finance pod kontrolou a dát svým úsporám prostor, aby dozrály a přinesly finanční ovoce.

Každý z nás ví, že mimořádné výdaje jsou zcela běžnou součástí našeho života. Nečekané události, jako je například rozbitá lednička, servis našeho oblíbeného auťáku nebo jen výlet se školou našich milovaných dětí, mají zásah do naší peněženky a do stability rodinného rozpočtu. Nečekané životní události a historická praxe, například z dob covidu, nám dává impuls být finančně zodpovědní a mít připravené rezervy.

Základním odrazovým můstkem do finančního plánování je mít dobře spočítáno, jak vysoká by měla být právě pohotovostní rezerva rodiny. Osobní finanční plán nabízí podrobný pohled nejen na to, jakým způsobem rezervy tvořit, ale také informaci, kde by měla být uložena a za jakých podmínek s rezervou pracovat.

Prvním finančním cílem každé rodiny je připravit si hotovost, která je schopná pokrýt minimálně 3 až 6 měsíců života. Ti, co mají závazky (děti/dluhy) by měli uvažovat o pohotovostní rezervě až ve výši rodinných výdajů na dobu jednoho roku.

Rodina bez rezerv a dostatečného finančního majetku, a to až v milionových hodnotách, by rozhodně neměla podceňovat riziko dlouhodobého výpadku příjmu, ať již z důvodu ztráty zaměstnání, při komplikované nemoci nebo dokonce trvalé invaliditě. Právě trvalá ztráta schopnosti vydělávat peníze má dramatický dopad na finanční stabilitu.

Zda nemá rodina rezervy, je nutné mít alespoň kvalitní pojištění. Finanční plán pomáhá vytvářet strategie, jak zajistit finanční bezpečí v případě dlouhodobého výpadku příjmů, včetně analýzy existujících pojistek a stávajících investic. Kontrola pojistných smluv identifikuje, zda je třeba upravit některá pojistná krytí, zdali rodina zbytečně neplýtvá penězi za pojistná rizika, které kryje pohotovostní rezerva a zároveň, jsou-li výše pojistných částek dostatečné na zajištění výpadku příjmu z důvodu invalidity.

Osobní finanční plán podporuje odpovědnost vůči rodině a závazkům. Zhodnocuje potřebu životního pojištění (krytí smrti) a optimální úroveň krytí příjmu tak, aby rodina byla schopna pokrýt životní náklady za krizové životní situace. Navíc dluhy mohou být zátěží, pokud nejsou správně řízeny. Proto finanční plán analyzuje, jaký dopad mají splátky do rodinného rozpočtu, je-li možné snížit zatížení rodiny, případně poskytuje řešení, jak postupovat při úpravách úvěrových smluv.

Minimalizace rizika pro naše blízké i našich rezerv je také v efektivním pojištění odpovědnosti za škody způsobené na věci či zdraví třetím osobám. Pojistné limity, které byly dostačující ještě před pár lety, jsou dnes hlubokou minulostí a je nutné tyto částky navýšit ideálně na 25-50 milionů korun. Proč? Například protože lidé dnes bojují za svá práva a když dojde k nechtěnému ublížení na zdraví, může se odškodnění pohybovat až v desítkách miliónů.

Výhodu kvalitního finančního plánu je nejen analýza stávajících pojistných smluv, ale hlavně správné nacenění nemovitostí jako jsou domy či byty a nastavení odpovídajícího pojištění. Nárůst cen materiálů v posledních pěti letech způsobil, že většina domácností má podpojištěný majetek, a to může způsobit dvojitou ztrátu. Říká se: „neznalost zákona neomlouvá“, a právě zákon uvádí, že musíte mít majetek pojištěný na aktuální hodnotu, a když toto neřešíte, tak pak v případě pojistné události může pojišťovna krátit pojistné plnění.

Zajímavé je, že u pojistek na auta si většina lidí ví rady, jak si jej nacenit, ale u pojištění domu nebo domácnosti neznáme reálnou cenu svého majetku. Tušíte, za kolik byste dnes byt či rodinný domek pořídili nebo za kolik byste dnes vybavili domácnost, včetně všech svých osobních věcí? Je čas si udělat revizi a dát na papír co a v jaké ceně je váš majetek.

Klíčovým finančním cílem každého z nás by měla být příprava kapitálu na podzim života. Ten, kdo spoléhá na státní kasu, pravděpodobně bude muset pracovat i v pokročilém věku. Osobní finanční plán pomáhá ke stabilitě udržení si své životní úrovně v době, kdy již pracovat nechceme nebo z důvodu stáří nemůžeme. Identifikuje optimální investiční strategii k dosažení pasivního příjmu a doporučuje jaké produkty použít s maximalizováním státních výhod.

Každý má odlišné představy o tom, jak by měl vypadat jeho důchod. Kdo se na toto životní období finančně nepřipraví, si jej rozhodně nebude moci užít. Čím dříve to pochopíte a čím dříve začnete, tím větší šance je, že si stihnete připravit dostačující kapitál. Snad hlavně mladá generace na školách pochopí kouzlo složeného úročení a dá časový prostor svým penězům, aby se zhodnotily, protože jinak nebude moci do důchodu odejít.

Sníme si o dovolené, lepším autu, studii našich dětí, jejich rovnátkách, rekonstrukci domku nebo koupi bytu. Jak postupovat při tomto snění již mnoho populace neřeší. Většina lidí plánuje dovolenou podle toho, kolik jim zbývá na účtu, než aby na ni pravidelně odkládali každý měsíc. Finanční plán umí dát odpověď, zda je reálné konkrétní cíle naplnit a ukazuje cestu, jak efektivně pracovat s cashflow rodiny pro dosažení konkrétních finančních cílů.

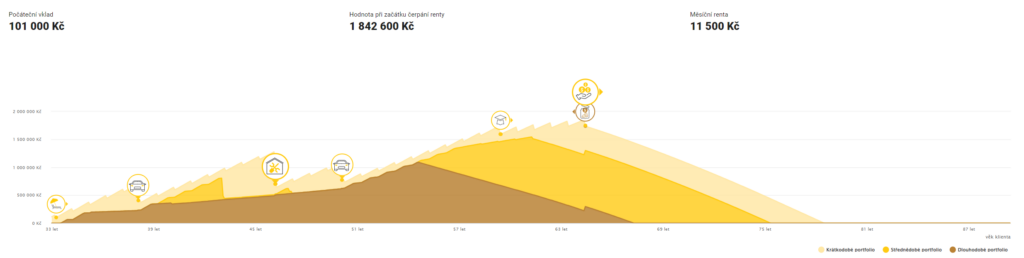

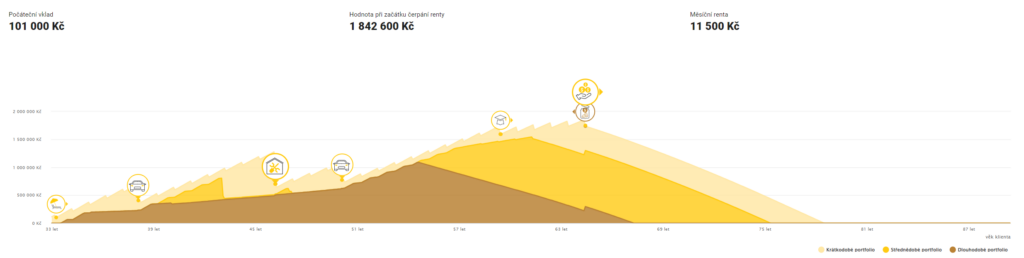

Ukázka osobního finančního plánu s konkrétními cíli

Zdroj: Edward

Edward je investiční platforma, která umožňuje nastavit konkrétní investiční plán, individuální portfolia a efektivně spravovat alokace s důrazem na ochranu majetku.

Pracujeme, snažíme se tvořit majetek, vlastníme běžné účty, spořicí účty, stavební spoření a ti více zkušenější využívají investičních příležitostí formou penzijního spoření, nemovitostí, dluhopisů, akcií nebo dokonce spekulují formou investičních alternativ, jako jsou např. drahé kovy a kryptoměny. V oblasti investic je klíčové použít strategii diverzifikace! Diverzifikované portfolio snižuje riziko pro případ propadu hodnoty některých investičních aktiv.

Cílem osobního finančního plánu je doporučení k dosažení vyváženého portfolia na základě konkrétních finančních cílů (dovolená, auto, renta, studie dětí aj.), kolik času je třeba k jejich naplnění a podle citlivosti investora na rizika. Péče o investiční portfolio je důležitá i z pohledu pravidelné aktualizace finančního plánu podle aktuální situace klienta tak, aby se udržela správná alokace investičních aktiv při přípravě kapitálu na uspokojování finančních potřeb a snů.

Osobní finanční plán není pouze seznamem čísel a účtů. Je to komplexní strategie pro dosažení finančního zdraví a bezpečí v různých životních situacích. Identifikuje možné překážky a důkladně posuzuje rizika. Nabízí řešení, jak rizika eliminovat. Poskytuje jasná doporučení, jak efektivně využívat vlastní finanční prostředky a jaké kroky jsou nezbytné pro úspěšné dosažení finančních cílů. Osobní finanční plán je klíčem k finanční nezávislosti, nabízí klid a pocit kontroly nad svým životem.

Právní upozornění

Obsah tohoto webu slouží pouze k informačním a vzdělávacím účelům. Nejedná se o investiční doporučení ani finanční poradenství dle zákona č. 256/2004 Sb.

Informace mohou obsahovat subjektivní názory autora a zmínky o budoucnosti, které nejsou zárukou skutečného vývoje. Přestože usiluji o přesnost, nezaručuji úplnost ani správnost uvedených údajů.

Investování je rizikové a může vést ke ztrátám. Historické výnosy nezaručují budoucí výsledky. Jakékoliv investiční rozhodnutí by mělo být v souladu s vaším individuálním investičním plánem, proto vám jako kvalifikovaný a nezávislý finančním poradce doporučuji nejdříve konzultaci.