Cenné kovy a drahé kameny byly v historie tradičními investičními alternativami, a i nadále zůstávají důležitou součástí investičních strategií. Avšak otázka, pro koho je zlato skutečně vhodnou investicí, vyvolává různé názory. Ti, kteří se zabývají prodejem zlata, prezentují své vlastní přesvědčení, zatímco ti, kteří se neangažují v jeho obchodování, mají opačné stanovisko. S cílem vám přiblížit objektivní pohled na tuto problematiku jsem se rozhodla prezentovat relevantní fakta. Tyto informace jsou založeny na historických datech a umožní vám vytvořit si vlastní názor, zda je investice do zlata pro vás vhodná, a pokud ano, kdy, jak a případně v jakém objemu.

Titulky o zlatě v médiích lákají svou pozorností obraty: „Zlato je jistota v nejisté době“, „Zlato udržuje hodnotu v čase, nemusíte se bát inflace“, „Banky nakupují zlato do svých rezerv, a to včetně České národní banky“. Slogany vyvolávají pocit bezpečí a neucelené nebo nepřesné informace mohou způsobit touhu zlato vlastnit za každé životní situace. Pojďme se nyní podívat na problematiku více do hloubky. Rozhodně zde doporučuji si připomenout přísloví: „Dvakrát měř, jednou řež.“

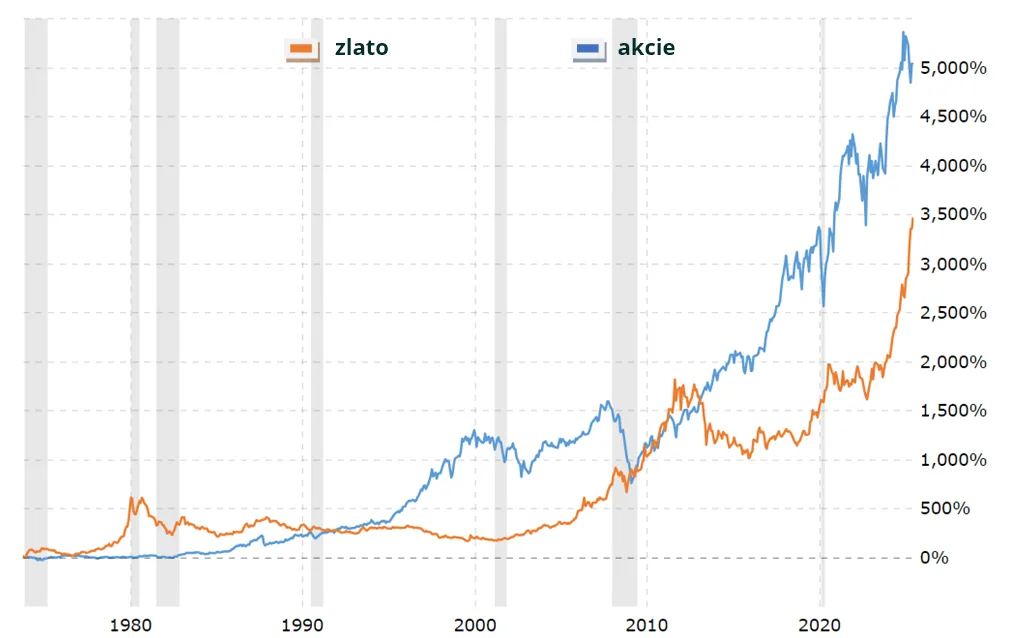

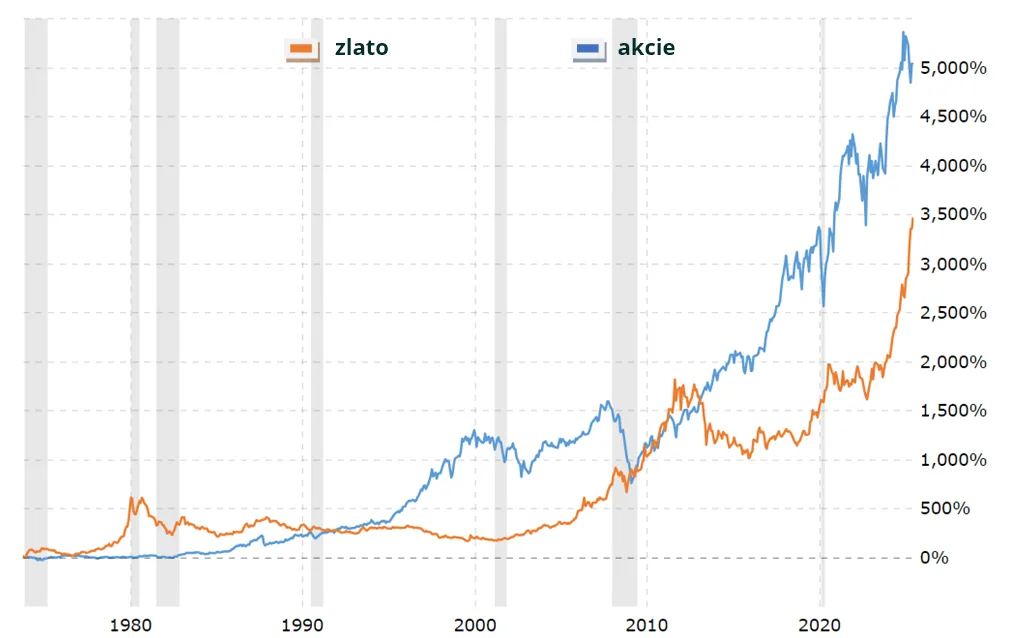

Cena zlata vs celosvětový akciový trh – posledních 50 let

Zdroj: Macrotrends

Aktualizace grafu 2025_05

Zlato je jistě významnou a vzácnou komoditou, která je využívaná nejen v oblasti investic, ale i v lékařství, technologiích a nejvíce v oboru šperkařství, téměř až 50 %. Centrální banky kdysi dávno, v době tzv. zlatého standardu, kdy měny byly podloženy zlatem, měly výrazně vyšší zlaté rezervy než dnes, ale doba se mění. Centrální banky mají povinné minimální rezervy, které mohou být z části pokryty zlatem, ale přístup jednotlivých zemí se extrémně liší. Některé centrální banky mají 0 % zlata v rezervách (např. Kanada), jiné více než 80 % (Venezuela).

Výše zájmu o zlato ovlivňuje jeho cenu, která je tvořena nabídkou a poptávkou, stejně jako u jiných produktů a služeb. Jsou období, kdy zlato roste na svém lesku a jsou období, kdy jeho cena klesá nebo stagnuje a tato období mohou trvat až desítky let. Graf historického vývoje ceny zlata za posledních 50 let v porovnání ceny vývoje akcií největších společností světa (Dow Jones Industrial Average index) ukazuje, že ve zlatě nemáte jistotu! Cena zlata kolísá v čase podobně jako jiná investiční aktiva. Data zároveň ukazují, že v dobách některých ekonomických krizí (šedivá pole v grafu) bylo zlato stabilnější než ceny akcií, ale není to 100% pravidlem.

Historie není budoucnost a nikdo z nás nemáme křišťálovou kouli, nevíme, co se odehraje v příštích 50 letech nebo v čase vašeho konkrétního časového horizontu. Rozhodně tvrzení, že cena zlata „vždy“ roste, je diskutabilní. Cena zlata kolísá v čase a „předpokládá se“, že bude udržovat svou hodnotu v čase.

Jednou z možností a také nejčastěji využívanou je držení zlata formou šperků. Kdo je doma nemáme, že? Tento typ nákupu ale není obvykle využíván jako investiční zlato. Nejen že u šperků zaplatíte DPH, ale ve chvíli, kdybyste je chtěli prodat, tak získáte výrazněji nižší cenu než za investiční zlato stejné hmotnosti a ryzosti.

Zlaté mince a slitky jsou již investičním aktivem, které je v dnešní době od DPH osvobozeno, a neplatí se ani daň z příjmu u fyzických osob při jeho prodeji. Tedy pouze v případě, že tato movitá věc nebyla v období 5 let před prodejem zahrnuta do obchodního majetku, pak je třeba hlídat tento časový test. Tento typ investičního zlata má nevýhodu většího rozdílu mezi nákupní a prodejní cenou (5-25 %) a navíc se následně řeší otázka, kde a jak zlato uskladnit. Nabízí se tyto možnosti. Pořídíte domů trezor a upravíte svou pojistku domácnosti. Případně si pořídíte bankovní schránku nebo se rozhodnete vaše zlato držet u obchodníka. Tyto služby jsou již za poplatek v hodnotě stovek až tisícovek ročně. Navíc tak podstupujete i kreditní riziko (neschopnost protistrany dostát svým závazkům), které je u obchodníka výrazně vyšší než u banky.

V případě, že se rozhodnete do svého investičního portfolia zahrnout nákup zlatých slitků či investičních mincí, určitě se obraťte pouze na ověřené obchodníky s dlouhou historií, dostupnými recenzemi a aby nabízeli garantovaný výkup za jasných podmínek, které budete znát předem. Dále obchodník by měl zveřejňovat aktuální výkupní tržní cenu, a to i online, neb pak nemusíte čekat na ocenění zlata a jeho směnu za peníze. „Právě transparentní podmínky výkupu zlata obchodníkem jsou pro investora jedním z důležitých parametrů, které je nutné sledovat při investování. Cena při nákupu není to jediné, na co byste se měli soustředit,“ říká Kristýna Maková, certifikovaná poradkyně Golden Gate CZ. „Navíc, i když máte vyšší investiční obnos, nezapomínejte na dělitelnost a při nákupu zvažte kombinaci nejen větších, ale současně i menších zlatých slitků, tato kombinace může být z dlouhodobého hlediska vhodnější než jedna zlatá cihla, protože tak získáváte jednodušší likviditu v případě potřeby směny na peníze pouze části své investice ve zlatě,“ dodává Kristýna Maková.

Při nákupu slitků je nutné vždy získat mezinárodní certifikát pravosti, což rozhodně nemusí být případ u nákupu na internetových aukcích. Těmto spekulativním obchodům se vyhýbejte!

Investoři mohou využívat nízkonákladové investiční fondy obchodovatelné na burze, tzv. ETF (Exchange Traded Fund) nebo ETC (Exchange Traded Commodity). Tyto investiční fondy nakupují přímo fyzické investiční zlato (slitky), které vlastní nebo využívají derivátů, jejichž investiční podkladovým aktivem je zlato, které ale fyzicky nevlastní. Těmto investicím do zlata prostřednictvím investičních fondů se říká tzv. „papírové zlato“. V tomto případě doporučuji cílit na ETF/ETC, které využívá přímo držení fyzického investičního zlata, kde se investor stává jeho spolumajitelem a jeho podíl je krytý zlatem v trezorech Švýcarských bank.

Výhodou těchto investičních fondů jsou nízké poplatky a rychlá likvidita ve chvíli potřeby peněz. Celková roční nákladovost těchto fondů se pohybuje okolo 0,0-0,5 %. Zda se tyto fondy nakupují přes poradce nebo robo-advisora, tak se náklady zvyšují o poplatek za správu a péči o klienta až na cca 0,6-1,5 % p. a. Naopak investoři nemají náklady spojené s fyzicky drženým zlatem. Zda držíte papírové zlato neboli fondy alespoň 3 roky, ani zde zisky z této investice nepodléhají dani z příjmu.

Většina ekonomů, kteří vycházejí z historických dat, se shoduje na názoru, že zlato je alternativní forma investice, která může být v defensivním portfoliu, kde je snaha udržet hodnotu kapitálu v čase, a to v rozsahu 0 až max. 20 % klientského portfolia. U dlouhodobého investičního horizontu má zlato horší výnosnost než světové akciové portfolio, které dlouhodobě překonává míru inflace.

Máte zájem o více informací? Neváhejte a poslechněte si Karla Kořeného, EFP, ekonoma a profíka na investice ze společnosti Finanční svoboda (www.financnisvoboda.cz), který říká: „Polopravda je horší, než lež“ a problematiku probírá více do detailu na svém YouTube kanále ve videu Akcie nebo zlato – co překoná inflaci?

Rozumný investor rozkládá riziko do více investičních aktiv. Před jakoukoliv investicí je dobré si vytvořit vlastní finanční plán postavený na vašich konkrétních potřebách. Jen tak získáte jasnou představu, které produkty do svého portfolia poskládat a v jakém procentuálním zastoupení. S touto alokací a diverzifikací různých investičních aktiv a produktů vám může pomoci odborník na tuto oblast.

Právní upozornění

Obsah tohoto webu slouží pouze k informačním a vzdělávacím účelům. Nejedná se o investiční doporučení ani finanční poradenství dle zákona č. 256/2004 Sb.

Informace mohou obsahovat subjektivní názory autora a zmínky o budoucnosti, které nejsou zárukou skutečného vývoje. Přestože usiluji o přesnost, nezaručuji úplnost ani správnost uvedených údajů.

Investování je rizikové a může vést ke ztrátám. Historické výnosy nezaručují budoucí výsledky. Jakékoliv investiční rozhodnutí by mělo být v souladu s vaším individuálním investičním plánem, proto vám jako kvalifikovaný a nezávislý finančním poradce doporučuji nejdříve konzultaci.