Pokud nemáme dostatečné finanční rodinné rezervy, abychom zajistili jistotu pasivního příjmu v případě nečekaných životních událostí, je nutné mít alespoň dobře nastavené pojištění, které nám poskytne pocit bezpečí, jistoty a klidu. Jaká pojistná rizika jsou nejdůležitější? Jak vysoké pojistné limity nastavit? Co je třeba ohlídat před podpisem smlouvy?

Není jednoduché nastavit pojištění osob neb je náročnější odhadnout hodnotu lidského života. U krytí majetku víme, kolik jsme do něj investovali, kolik by nás dnes tento majetek stál. Co ale znamená obrat „můj tatínek je miliónový“, může být již oříšek. Je důležité se zaměřit na výši příjmu a na rizika, která jej mohou dočasně nebo trvale omezit a ohrozit udržení životní úrovně.

Co konkrétně může nejvíce ohrozit schopnost pracovat a vydělávat peníze? Primárně dlouhodobá nemoc nebo úraz, které omezí či dokonce znemožní vykonávat svou profesi. Trvalý dopad na náš výdělek má zejména INVALIDITA, ať už 2. nebo 3. stupně. Pokud se nemoc nelze vyléčit, je důležité mít připravený finanční kapitál, který nám umožní žít důstojně v jakékoli životní situaci.

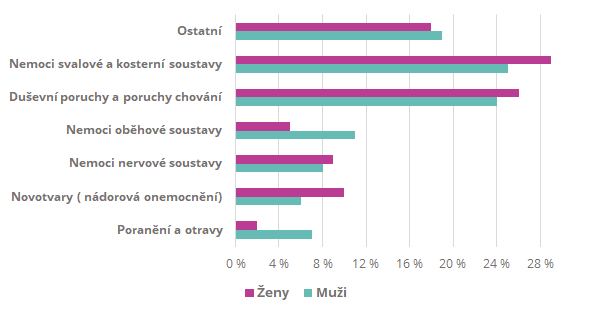

Rozložení invalidního důchodu podle příčiny 2020

Zdroj: ČSSZ

V České republice je průměrný invalidní důchod v 12/2022 prvního stupně 8 887 Kč, druhého stupně 10 444 Kč a třetího stupně 15 633 Kč, při průměrném hrubém příjmu 43 412 Kč neboli přibližně čistého příjmu 35 000 Kč. Při invaliditě 3. stupně může být propad příjmu velmi významní okolo 20 000 Kč měsíčně. Proto je nutné jej krýt právě invalidním pojištění na tak vysokou pojistnou částku, aby se z ní mohlo doživotně žít. V tomto případě by vám poradce měl nabídnout min. 4 mil. pojistnou částku na invaliditu, ideální by byla suma 5 mil., zvláště u mladých osob. V případě, že vedle pojistného krytí ještě tvoříte své osobní dlouhodobé rezervy na stáří, tak je možné toto pojistné krytí udělat jako lineárně klesající pojistnou částku. Ve chvíli, kdy nejsou dostatečné prostředky na tvoření vlastních rezerv, je třeba mít pojistnou částku konstantní neboli ve stejné výši po celé pojistné období ideálně do 70 let věku. Tuto pojistnou částku je možné případně snížit o již vytvořené finanční rezervy.

Ano, propočet se může zdát náročný, ale s tím vám mohou pomoci poradci, důležité je si uvědomit, že je nutné doplnit chybějící příjem.

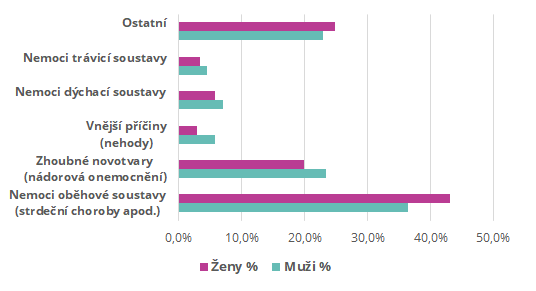

V České republice bývá nejčastější ÚRAZOVÉ POJIŠTĚNÍ – na trvalé následky úrazem, invaliditu a smrt úrazem. Je rozumné mít pouze toto krytí? Nahlédněme tedy do statistik, jak vysoké procento je u vzniku invalidity či úmrtí následkem úrazu. Statistika výše říká, že příčina invalidity z důvodu poranění a otrav je pouhých 4,5 % (ženy 2 % a muži 7 %) a příčina úmrtí následkem vnější příčiny neboli nehody/úrazy je pouze 4,3 %. Opravdu chceme podstupovat riziko, že jsme kryti jen na úraz? Samozřejmě, že děti a mladá generace do 30 let věku mají větší sklony k úrazům, ale většinou se tato poranění podaří vyléčit, případně způsobí nízké trvalé poškození těla, které neohrozí budoucí výdělek.

Pojištění úrazu není až tak podstatné oproti krytí invalidity nemocí, a proto je relativně levné, protože pravděpodobnost čerpání z pojistné smlouvy je nižší.

Struktura zemřelých podle příčin úmrtí 2020

Zdroj: UZIS

Nyní bych ráda apelovala na všechny, co mají jakékoliv závazky, ať už jsou to děti či partner, které finančně podporujete nebo splácíte jakékoliv dluhy – hypotéku, leasing, spotřebitelské úvěry apod. Nejsou-li v rodině finanční rezervy na krytí rodinných výdajů alespoň na 3 roky života a splacení úvěrových produktů, je vhodné zvážit i pojištění na smrt. Jakkoliv nemilé pocity to vyvolává, je to minimálně zodpovědné chování. V tomto případě se sjednává výše pojistné částky dle skutečné výše potřebného zajištění.

Pojištění vážných chorob bývá také součástí nabídek pojišťovacími zprostředkovateli. Jsou-li v rodině predispozice civilizačním chorobám, jako jsou například rakovina (novotvary), infarkt (nemoci oběhové soustavy), cukrovka aj., je možné zvážit variantu krytí vážných chorob nebo komerční připojištění pracovní neschopnosti. Tento typ pojištění pracovní neschopnosti je obvykle doporučován také těm, co jsou OSVČ a neplatí dobrovolné nemocenské pojištění, pro osoby s úvěry, pro živitele rodin bez finančních rezerv nebo ženy podnikatelky, které uvažují o mateřské a rodičovské dovolené.

Další typy pojistných rizik již nevidím jako nutné. Například pojištění případné hospitalizace, když se v České republice neplatí za pobyt v nemocnici, vnímám čistě jako luxus pro náročné. Připojištění doby léčení drobných úrazů je taktéž otázka, zda se vyplatí. Například u úrazového pojištění dětí se drobné úrazy zvažují z důvodu, že to je finančně zanedbatelné, a protože děti a mládež tíhnou k úrazům. Pak následné pojistné plnění je možné vnímat jako odměna za to, že to váš potomek zvládl a vynahradíte mu jeho utrpení nějakých zajímavým zážitkem nebo mu pojistné plnění zainvestujete pro budoucí potřeby.

Co se v dnešní době obvykle nedoporučuje z důvodu vysoké nákladovosti jsou kapitálové či investiční životní pojištění. Jsou výjimky, které potvrzují pravidlo, jako případ, kdy přispívá zaměstnavatel aj. Přesto, zdali máte zájem investovat na budoucno, existují nákladově výhodnější investiční produkty, jako například podílové fondy nebo ETF.

Nastavit optimální pojištění osob není jednoduchá záležitost. Pojistnou smlouvu je nutné nastavit individuálním způsobem na potřeby konkrétního klienta, jeho věk, rodinné anamnézy, na základě životního stylu (jaké sporty provozuje/ jaké má povolání), zdravotního stavu, finančních možností a celkové analýzy potřeb – zda je nutné krýt závazky, rodinu nebo pouze sám sebe, zda jsou již běžící jiné pojistné smlouvy a jak je případně doplnit.

Navíc pojišťovny přichází stále s novými typy pojistných produktů, aktualizují rozsah pojistných rizik, ale i výluk. Zde je právě nutné mít nezávislého odborníka, který má možnost porovnávat pojistky více pojišťoven tak, aby dohledal top řešení pro konkrétní situaci klienta. Poradce poradí s pojistnými limity a vysvětlí nejen doporučená minima pojistných částek, ale objasní i detaily, které vás nenapadnou nebo naopak se na ně explicitně zeptáte.

Pár tipů a doporučení, co je vhodné znát u pojištění osob před podpisem smlouvy:

Nečekejte, vytvořte si vlastní bezpečí a jistoty. Někdo má to štěstí, že má finanční rezervy nebo nějaký jiný majetek, jiní musí využívat pojistných produktů. Jen ten, kdo myslí na zítřek a je připraven na více životních scénářů, má dobré spaní.

Právní upozornění

Obsah tohoto webu slouží pouze k informačním a vzdělávacím účelům. Nejedná se o investiční doporučení ani finanční poradenství dle zákona č. 256/2004 Sb.

Informace mohou obsahovat subjektivní názory autora a zmínky o budoucnosti, které nejsou zárukou skutečného vývoje. Přestože usiluji o přesnost, nezaručuji úplnost ani správnost uvedených údajů.

Investování je rizikové a může vést ke ztrátám. Historické výnosy nezaručují budoucí výsledky. Jakékoliv investiční rozhodnutí by mělo být v souladu s vaším individuálním investičním plánem, proto vám jako kvalifikovaný a nezávislý finančním poradce doporučuji nejdříve konzultaci.