Jsou Češi na dobré cestě připravit si kapitál na své důstojné stáří?

Některé země, jako například Francie nebo Dánsko, řeší své úspory na stáří formou životního pojištění:

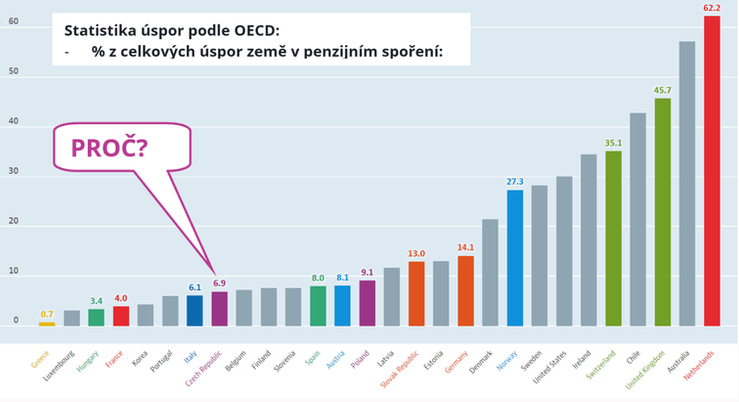

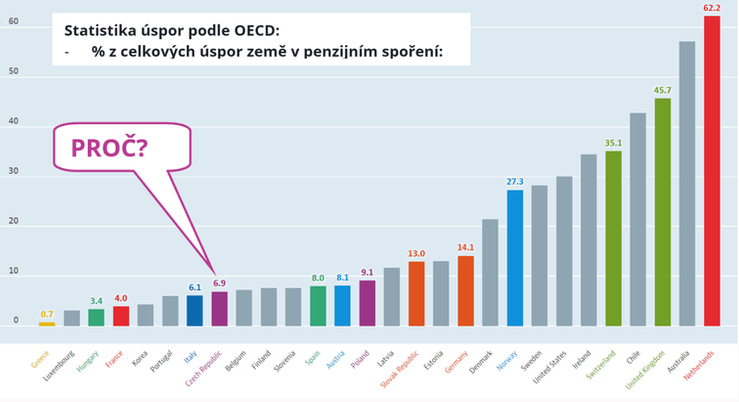

Sleduji výsledky hospodaření Čechů a ptám se: „Kde jsou všechny ty peníze, které se mají dlouhodobě investovat do vlastní budoucnosti?“

Aha! Češi obvykle investují do produktů, které nevydělávají ani tolik, aby jejich zisky pokryly alespoň míru inflace. Z pohledu finančního specialisty jsou tyto údaje smutné.

Je nutné zamyslet se a najít řešení, jak se připravit na období, kdy již nebudeme mít tolik sil na práci, budeme odpočívat a mít možnost si užívat své koníčky, rodinu, kulturu nebo poznávat svět. Každý z nás se může rozhodnout pro následující řešení:

První důchodový pilíř by měl být zajištěný státní pokladnou. A co na to stát? Důchodová reforma je stále v nedohlednu, a když vznikne, tak pomůže možná generaci, která je momentálně na škole. Sice se důchodcům přidává každoročně pár korun, ale jaká je vlastně reálná výše důchodu v poměru k našemu příjmu?

V České republice za rok 2017 byla průměrná měsíční hrubá mzda necelých 30 000 Kč (medián mezd činil pouze okolo 25 000 Kč) a průměrná výše starobního důchodu necelých 12 000 Kč. Výše starobního důchodu se vypočítává nejen podle výše vašeho příjmu, ale také podle počtu odpracovaných let. Může se pohybovat od necelých 3 000 Kč až do téměř 30 000 Kč. Čím více let máte odpracovaných, tím vyšší poměr z příjmu bude vyplacen formou starobního důchodu. Procento z platu na starobní důchod se může pohybovat v širokém rozpětí od 23 % (při hrubé mzdě 115 000 Kč) až do 87 % (při hrubé mzdě 10 000 Kč), ale obvykle se pohybuje okolo 35 % až 40 % z hrubého příjmu (a tomu odpovídajícímu zaplacenému sociálnímu pojištění).

Každý z nás si musí sám odpovědět, zda mu bude stačit výše starobního důchodu anebo se samostatně připraví na své období odpočinku. Rozhodně je na místě upozornit hlavně drobné živnostníky, kteří platí minimální sociální pojištění, aby nepodceňovali svou situaci a nespoléhali na starobní důchod. Tito podnikatelé by měli být natolik zodpovědní, aby si vytvářeli vlastní kapitál a rezervy na stáří.

"Kam je možné ukládat peníze na stáří", je téma na celou knihu, ale pojďme si připomenout alespoň základní produkty.

Příklad při konzervativní investiční strategii:

Nevýhodou pojistek jsou vysoké poplatky a je důležité uvědomit si i cenu pojistného na krytí pojistného rizika smrti a dožití, které se nespoří. Kdy se životní pojištění vyplatí, je vhodné konzultovat s finančními odborníky. Pokud již máte historicky sjednané smlouvy, je obvykle doporučováno je nerušit. Například z důvodu, že rizikové pojistné bylo levnější, nižších poplatků, případně vyšší technické úrokové sazby aj., a je tedy vhodné alespoň využít výhod, které nám stát nabízí na tento produkt.

Mezi nejoblíbenější investiční produkty můžeme zahrnout:

Je na místě zmínit i investice, které nejsou zcela tradiční, ale dnešní investoři jim čím dál více přicházejí na chuť:

Vklady v bankách jsou vhodné pouze pro krátkodobé investice nebo pro flexibilní životní rezervu.

Výše úspor na stáří se odvíjí od výše vašeho věku a zároveň výše vašeho příjmu. Čím dříve se začne spořit, tím méně je třeba odkládat. Velmi obecně můžeme zvažovat následující poměr, podle toho, kdy začnete:

Dále je nutné zohlednit, jaký typ investora jste, kolik máte času a jaké riziko jste ochotni nést pro své investice.

Příklad orientačního propočtu podle investiční strategie:

O nejvhodnějším řešení, jak si připravit kapitál na důstojné stáří, právě pro vás, se informujte u svého finančního poradce. Skuteční profesionálové v oboru vám udělají propočet a upozorní na potřebné informace – výhody, ale i nevýhody pro klienta u každého produktu zvoleného pro vaše investice.