Život je plný krásných okamžiků a radostí, ale i nejistot a nečekaných událostí. Jak přistupovat k těmto pozitivním a negativním životním situacím z pohledu financí? Jak efektivně spravovat své peníze, aby byly uspokojeny naše potřeby, očekávání i všechna ta nekonečná finanční překvapení? Jednoduše, prostřednictvím „osobního/rodinného finančního plánu“, který můžete vnímat jako klíčový nástroj pro dosažení finančního zdraví a bezpečí. Tento článek prozradí, proč by každý z nás měl mít svůj vlastní finanční plán a jak může tato strategie pozitivně ovlivnit každodenní život.

Sedm důvodů, proč přistupovat ke svým penězům plánovaně, proč se vyplatí mít své finance pod kontrolou a dát svým úsporám prostor, aby dozrály a přinesly finanční ovoce.

Každý z nás ví, že mimořádné výdaje jsou zcela běžnou součástí našeho života. Nečekané události, jako je například rozbitá lednička, servis našeho oblíbeného auťáku nebo jen výlet se školou našich milovaných dětí, mají zásah do naší peněženky a do stability rodinného rozpočtu. Nečekané životní události a historická praxe, například z dob covidu, nám dává impuls být finančně zodpovědní a mít připravené rezervy.

Základním odrazovým můstkem do finančního plánování je mít dobře spočítáno, jak vysoká by měla být právě pohotovostní rezerva rodiny. Osobní finanční plán nabízí podrobný pohled nejen na to, jakým způsobem rezervy tvořit, ale také informaci, kde by měla být uložena a za jakých podmínek s rezervou pracovat.

Prvním finančním cílem každé rodiny je připravit si hotovost, která je schopná pokrýt minimálně 3 až 6 měsíců života. Ti, co mají závazky (děti/dluhy) by měli uvažovat o pohotovostní rezervě až ve výši rodinných výdajů na dobu jednoho roku.

Rodina bez rezerv a dostatečného finančního majetku, a to až v milionových hodnotách, by rozhodně neměla podceňovat riziko dlouhodobého výpadku příjmu, ať již z důvodu ztráty zaměstnání, při komplikované nemoci nebo dokonce trvalé invaliditě. Právě trvalá ztráta schopnosti vydělávat peníze má dramatický dopad na finanční stabilitu.

Zda nemá rodina rezervy, je nutné mít alespoň kvalitní pojištění. Finanční plán pomáhá vytvářet strategie, jak zajistit finanční bezpečí v případě dlouhodobého výpadku příjmů, včetně analýzy existujících pojistek a stávajících investic. Kontrola pojistných smluv identifikuje, zda je třeba upravit některá pojistná krytí, zdali rodina zbytečně neplýtvá penězi za pojistná rizika, které kryje pohotovostní rezerva a zároveň, jsou-li výše pojistných částek dostatečné na zajištění výpadku příjmu z důvodu invalidity.

Osobní finanční plán podporuje odpovědnost vůči rodině a závazkům. Zhodnocuje potřebu životního pojištění (krytí smrti) a optimální úroveň krytí příjmu tak, aby rodina byla schopna pokrýt životní náklady za krizové životní situace. Navíc dluhy mohou být zátěží, pokud nejsou správně řízeny. Proto finanční plán analyzuje, jaký dopad mají splátky do rodinného rozpočtu, je-li možné snížit zatížení rodiny, případně poskytuje řešení, jak postupovat při úpravách úvěrových smluv.

Minimalizace rizika pro naše blízké i našich rezerv je také v efektivním pojištění odpovědnosti za škody způsobené na věci či zdraví třetím osobám. Pojistné limity, které byly dostačující ještě před pár lety, jsou dnes hlubokou minulostí a je nutné tyto částky navýšit ideálně na 25-50 milionů korun. Proč? Například protože lidé dnes bojují za svá práva a když dojde k nechtěnému ublížení na zdraví, může se odškodnění pohybovat až v desítkách miliónů.

Výhodu kvalitního finančního plánu je nejen analýza stávajících pojistných smluv, ale hlavně správné nacenění nemovitostí jako jsou domy či byty a nastavení odpovídajícího pojištění. Nárůst cen materiálů v posledních pěti letech způsobil, že většina domácností má podpojištěný majetek, a to může způsobit dvojitou ztrátu. Říká se: „neznalost zákona neomlouvá“, a právě zákon uvádí, že musíte mít majetek pojištěný na aktuální hodnotu, a když toto neřešíte, tak pak v případě pojistné události může pojišťovna krátit pojistné plnění.

Zajímavé je, že u pojistek na auta si většina lidí ví rady, jak si jej nacenit, ale u pojištění domu nebo domácnosti neznáme reálnou cenu svého majetku. Tušíte, za kolik byste dnes byt či rodinný domek pořídili nebo za kolik byste dnes vybavili domácnost, včetně všech svých osobních věcí? Je čas si udělat revizi a dát na papír co a v jaké ceně je váš majetek.

Klíčovým finančním cílem každého z nás by měla být příprava kapitálu na podzim života. Ten, kdo spoléhá na státní kasu, pravděpodobně bude muset pracovat i v pokročilém věku. Osobní finanční plán pomáhá ke stabilitě udržení si své životní úrovně v době, kdy již pracovat nechceme nebo z důvodu stáří nemůžeme. Identifikuje optimální investiční strategii k dosažení pasivního příjmu a doporučuje jaké produkty použít s maximalizováním státních výhod.

Každý má odlišné představy o tom, jak by měl vypadat jeho důchod. Kdo se na toto životní období finančně nepřipraví, si jej rozhodně nebude moci užít. Čím dříve to pochopíte a čím dříve začnete, tím větší šance je, že si stihnete připravit dostačující kapitál. Snad hlavně mladá generace na školách pochopí kouzlo složeného úročení a dá časový prostor svým penězům, aby se zhodnotily, protože jinak nebude moci do důchodu odejít.

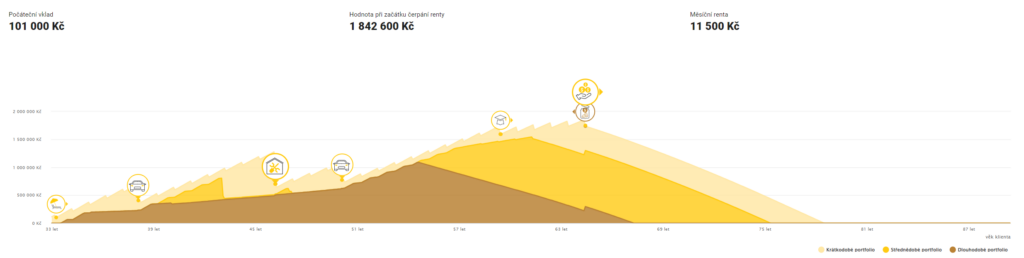

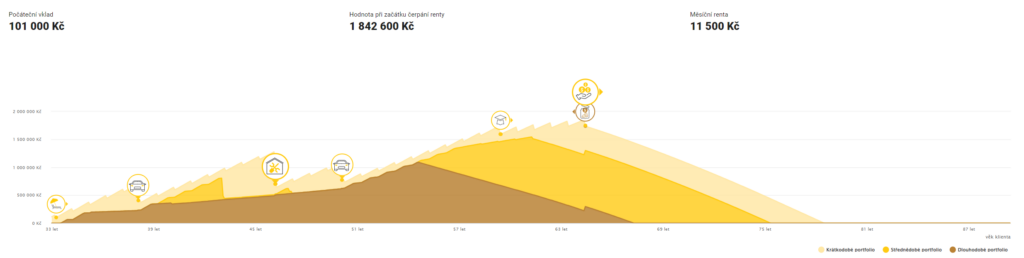

Sníme si o dovolené, lepším autu, studii našich dětí, jejich rovnátkách, rekonstrukci domku nebo koupi bytu. Jak postupovat při tomto snění již mnoho populace neřeší. Většina lidí plánuje dovolenou podle toho, kolik jim zbývá na účtu, než aby na ni pravidelně odkládali každý měsíc. Finanční plán umí dát odpověď, zda je reálné konkrétní cíle naplnit a ukazuje cestu, jak efektivně pracovat s cashflow rodiny pro dosažení konkrétních finančních cílů.

Ukázka osobního finančního plánu s konkrétními cíli

Pracujeme, snažíme se tvořit majetek, vlastníme běžné účty, spořicí účty, stavební spoření a ti více zkušenější využívají investičních příležitostí formou penzijního spoření, nemovitostí, dluhopisů, akcií nebo dokonce spekulují formou investičních alternativ, jako jsou např. drahé kovy a kryptoměny. V oblasti investic je klíčové použít strategii diverzifikace! Diverzifikované portfolio snižuje riziko pro případ propadu hodnoty některých investičních aktiv.

Cílem osobního finančního plánu je doporučení k dosažení vyváženého portfolia na základě konkrétních finančních cílů (dovolená, auto, renta, studie dětí aj.), kolik času je třeba k jejich naplnění a podle citlivosti investora na rizika. Péče o investiční portfolio je důležitá i z pohledu pravidelné aktualizace finančního plánu podle aktuální situace klienta tak, aby se udržela správná alokace investičních aktiv při přípravě kapitálu na uspokojování finančních potřeb a snů.

Osobní finanční plán není pouze seznamem čísel a účtů. Je to komplexní strategie pro dosažení finančního zdraví a bezpečí v různých životních situacích. Identifikuje možné překážky a důkladně posuzuje rizika. Nabízí řešení, jak rizika eliminovat. Poskytuje jasná doporučení, jak efektivně využívat vlastní finanční prostředky a jaké kroky jsou nezbytné pro úspěšné dosažení finančních cílů. Osobní finanční plán je klíčem k finanční nezávislosti, nabízí klid a pocit kontroly nad svým životem.

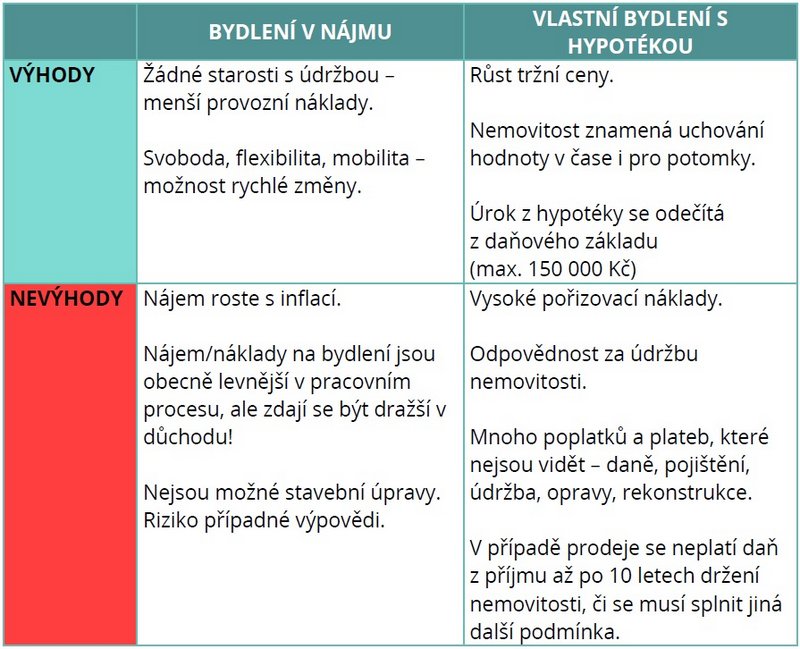

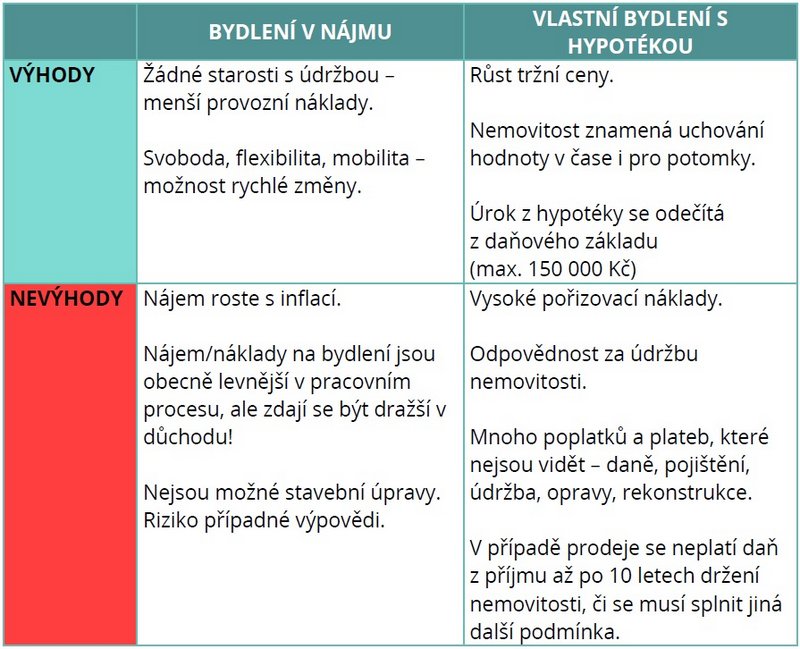

V době vysokých úrokových sazeb a nákladných hypoték je rozhodování mezi bydlením ve vlastní nemovitosti s hypotečním úvěrem nebo setrváním v pronájmu předmětem intenzivní debaty. Tato aktuální situace vyžaduje hlubší zamyšlení. Přináším vám několik klíčových otázek, rozdělených do čtyř kategorií, které vám mohou pomoci při formování vlastního názoru a rozhodnutí v této složité problematice.

Před úvahou, kterou cestou jít, vám doporučuji si odpovědět na tyto otázky:

Zamyslete se nad všemi plusy a mínusy obou variant (nájem nebo vlastní byt).

K ceně za bydlení obvykle platí, že když je:

Nabízím následující obecný úhel pohledu – jednoduchý propočet. Když najdete roční nájem za méně než 5 % ceny nemovitosti, je fajn zůstat v nájmu. Když je nájem vyšší než 5 %, je lepší jít do hypotéky.

Pozn.: Obecná pravidla neplatí za specifických podmínek, proto je vhodná analýza každé konkrétní situace a v konkrétní ekonomické době.

Podstatné je se rozhodovat na základě objektivních čísel a faktů, nikoli pouze podle emocí. Češi obvykle preferují osobní vlastnictví, ale za jakou cenu? Neustálý boj o dosažení statusu „majitele bytu“ by neměl převážit nad kvalitou života. Každý jedinec je architektem svého vlastního štěstí, a co vás skutečně činí šťastnými a spokojenými, je individuální. Přetrvávající strach a stres nejsou cestou ke šťastnému životu. Je důležité být opatrný a uvážlivý při rozhodování. Občas je jednodušší a méně stresující žít v nájmu, zatímco jindy osud přeje vlastnímu bydlení, které v mnoha zemích není tak běžné jako v České republice.

Jak vypadá dnešní úroková sazba hypoték, je možné sledovat na různých srovnávačích, například https://www.banky.cz/prehled-a-porovnani/hypoteky-na-bydleni/.

Jak vypadá splátka hypotéky, můžete zjistit například v základní kalkulačce na těchto webových stránkách: https://kalkulacky.idnes.cz/kalkulacky.aspx?typ=hypotecni

Příklad:

Byt 2+1 v Brně o výměře 60 m² v ceně 6 000 000 Kč.

Nájem za tyto byty se dnes pohybuje okolo 17 000 Kč/měsíc – plus je třeba zohlednit průběžné zvyšování ceny nájmu v čase o inflaci.

Hypotéka při sazbě 5,39 % na 30 let s fixací na 5 let vychází na 33 655 Kč/měsíc – nevíme, jak se budou pohybovat úrokové sazby v budoucnu, ale i při úrokové sazbě 3 % vychází měsíční splátka hypotéky na 25 296 Kč.

K hypotéce a nájmu je potřeba přičíst také platby za služby (energie, vodné a stočné, plyn) a fond oprav ve výši zhruba 5 000 Kč/měsíc. U vlastního bydlení se navíc platí daně a opravy.

Kdybychom rozdíl mezi nájmem a hypotékou s 3% úrokovou sazbou investovali do akciového fondu s průměrným zhodnocením 6 % p. a., tak po 30 letech při investice 6 000 Kč/měsíc budeme mít kapitál ve výši 6 027 090 Kč. Tedy dostatečnou výši na placení nájmu i v době důchodového věku. V propočtu nekalkulujeme s navyšováním nájmu ani s navyšováním příjmu o inflaci. Ideálním řešením by bylo pravidelnou investovanou částku také navyšovat o míru inflace, aby si konečný kapitál udržel svou hodnotu v čase.

Kdy je pro rodinu ještě únosné si hypotéku vzít a kdy již raději neriskovat?

Bonita a skutečná realita příjmů i výdajů domácnosti je nejdůležitějším parametrem pro rozhodování. Je třeba si odpovědět – mám na to? Znáte, kolik vás jednotlivé kategorie stojí měsíčně v průměru při sledování celého roku? Standardní doporučení profesionálů je, aby celkové náklady na bydlení nepřekročili 50 % z příjmu rodiny.

Děti, naše láska, radost, pýcha, ale i starost. Většina rodičů vnímá své děti jako smysl života a možná i právě proto v otázce peněz často dávají přednost uspokojování jejich potřeb před svými vlastními. Jak zodpovědně a zároveň efektivně přistupovat k tvoření kapitálu pro děti? Jak se vyvarovat chybám, které nás mohou v budoucnu překvapit? Jak připravit sebe a své děti na čas, kdy jim předáte peníze, které jste pracně naspořili?

Hned na úvod je třeba upozornit, že bezpečí a potřeby rodičů mají v rodinném rozpočtu vyšší prioritu než potřeby dítěte. Je nutné, aby nejdříve byli zajištěni rodiče a měli rezervy na nepředvídatelné situace, ale také na ty předvídatelné, plánované výdaje nebo takovou maličkost, jako je dostatečný kapitál na důchod či rentiérský život. Proč? Protože, když nastane finanční problém, obvykle nás nezachrání naše děti, ale náš vlastní finanční polštář.

Při rozhodování, když zbývají v rodině finanční prostředky na podporu dětí, máte hned několik možností. Pro začátek dodám ještě malou, ale důležitou poznámku. Ať už se rozhodnete pro jakoukoliv formu spoření či investování na jméno a rodné číslo dítěte, tyto peníze se stávají vlastnictvím dítěte nikoli rodičů! Rodiči pracně vytvořený kapitál patří dětem a v případě, že by je rodič chtěl použít, může tak učinit pouze pro účely spojené s dítětem. Někdy je nutné mít souhlas opatrovnického soudu, který může trvat několik měsíců či let. V opačném případě je možné zneužití financí z účtu dítěte žalovat – ať už ze strany dítěte, nebo druhého rodiče.

Konečně se dostáváme k tomu, jaké investiční možnosti rodiče mají a jak je efektivně využívat:

Nebudeme chodit kolem horké kaše. Tento produkt není zrovna efektivním investičním nástrojem. Hlavním důvodem jsou vysoké poplatky a nízká flexibilita prostředků neboli špatná likvidita peněz.

Krytí rizik dítěte se dnes dá zajistit bez nutnosti spořicí složky. Některé pojišťovny vytvářejí tzv. balíčky, které investiční částku mohou zahrnovat. Zda se pro to rozhodnete, či jste v minulosti využili, doporučuji tuto pojistnou částku na tvoření kapitálu minimalizovat.

Vytvořenou rezervu na konci pojistného období mohou obvykle vybrat pouze děti. Po plnoletosti dítěte rodiče k penězům přístup již nemají.

Pojistné produkty slouží primárně pro zajištění příjmu v případě invalidity. Zvláště pro děti je nutné, aby toto krytí bylo dostatečně vysoké na 3-5 mil. Kč. Neznám nikoho, kdo by byl schopný s invalidním důchodem přežívat bez podpory ostatních. Zda rodina nemá prostředky na celoživotní péči o sebe a případně i děti, je nutné se pojistit. Děti do určitého věku nemohou mít krytou invaliditu I. stupně u některých pojišťoven, proto je vhodné přidat i pojistné krytí na trvalé následky úrazem.

Bankovní účty pro děti jsou často otvírány rodiči z těchto třech důvodů:

Bankovní účty nejsou vhodné na tvoření dlouhodobého kapitálu z důvodu nízkého zhodnocení. Účet, který nepokrývá ani míru inflace by měl sloužit pouze jako rychlá rezerva či pro krátkodobé plány dítěte, které si spoří na vysněnou věc, ať už je to kolo, iPhone nebo notebook.

V případě zrušení/výběru účtu, kde je naspořeno „více“ peněz (každá banka má své interní pravidla), může banka požadovat souhlas opatrovnického soudu!

Produkt do 60ti let, který za určitých podmínek umožňuje v plnoletosti čerpat částečné odbytné 30 % úspor bez státních příspěvků.

Flexibilita peněz je nejhorší ze všech zde zmíněných investičních produktů. Navíc, když chcete ukončit produkt do 18 let dítěte i s vědomím, že přijdete o státní příspěvky, je zapotřebí mít vždy souhlas opatrovnického soudu (zda se nezmění legislativa).

Tento produkt na rodné číslo dítěte je dle mého názoru vhodný až když jsou 100% zajištění rodiče na své vlastní stáří. Je také vhodné zmínit, že otevřením penzijního spoření na rodné číslo dítěte do 60 let věku tím zavazujete i dítě, že následně tento závazek převezme. Již dnes se objevil jiný typ produktu DIP na dlouhodobé investování na podzim života. Opravdu se domníváte, že státní dotace u penzijka je natolik atraktivní, že by to měl být vhodný produkt pro vaše děti? Možná nakonec z důvodu potřeby dítěte využít peníze na jiné životní potřeby, se penzijko zruší, a nakonec se o státní dotace stejně přijde. Možná ne. Záleží na tolika faktorech…

Atraktivní produkt, který je hojně využíván i na rodná čísla dětí. Stavební spoření umožňuje uspokojit střednědobý investiční horizont a zároveň (v současné době) jeho zhodnocení pokrývá míru inflace. Vklady jsou navíc pojištěné ze zákona o bankách, tedy jeho bezpečnost je pro mnoho konzervativních investorů uklidňující.

Rizika u stavebního spoření na rodné číslo dítěte jsou následující:

Uzavírá-li tedy rodič smlouvu na stavební spoření, měl by si nejdříve ujasnit, kolik bude dítěti let v době, kdy plánuje peníze čerpat (po šestileté vázací lhůtě). Dále, u nezletilého dítěte, zda budou moci být u výpovědi oba rodiče.

Malé připomenutí – výpovědní lhůta u stavebního spoření je obvykle 3 měsíce a začíná běžet od následujícího měsíce ode dne podání. Lhůta může být i kratší, ale obvykle za nějaké, zpravidla nevýhodné, podmínky.

Dlouhodobý investiční horizont nahrává investicím do podílových fondů. Podílové fondy mohou nabízet zajímavé zhodnocení s mírou rizika, které je klient ochotný nést. Nabídka podílových fondů je široká a bez určité znalosti nebo kompetentního doporučení je výběr složitější. Podílové fondy patří mezi nejčastější nabídky finančních poradců a bankéřů, kteří mají zájem na klientech vydělávat. Proto je vhodné nabídku vždy dobře nastudovat.

Mezi důležité parametry znalosti podílového fondu patří:

Nabídka fondů může zahrnovat i jejich nákup na rodné číslo dítěte, ale jak již bylo zmíněno, vhodnější je tvořit kapitál na rodné číslo rodiče. Rodič tím získává svobodu flexibilně s penězi pracovat a zároveň může zvážit, kdy a jak rezervu tvořenou pro dítě jednou předá.

ETF jsou známy jako nízkonákladové fondy obchodovatelné na burze cenných papírů. Poplatková politika je obvykle výhodnější pro klienta a méně pro poradce, přesto se začínají objevovat i v nabídkách odborníků na investování. Je to trend dnešní doby. Přesto i zde je třeba obezřetnosti. Na finanční trhu je bohatá nabídka ETF, proto je zapotřebí dobrá znalost ETF před investováním – jeho investiční strategie, rizika, poplatková politika.

Možnost investovat do ETF na rodné číslo dítěte je už na některých platformách také možná. Přesto doporučuji zvážit všechna pro a proti.

Zda se teenager má zájem v oblasti investování vzdělávat a se svými penězi chce touto formou získat zkušenosti s investováním na kapitálových trzích, věřím, že to je bezpečnější cesta než investice do jednotlivých akcií, minimálně z důvodu větší diverzifikace vkladu.

Ano, i tato forma investice (nejčastěji do zlatých mincí) bývá využívána pro tvoření udržitelného kapitálu pro děti. Rozložení investic do různých investičních aktiv je vhodné primárně z důvodu práce s riziky.

Tato forma bývá využívána i jako investice např. prarodiči, kteří chtějí zanechat něco dětem či vnoučatům nejen jako vzpomínku, ale i jako zajímavou investici. Zlaté mince bývají praktičtější než sbírky a obrazy – lépe se skladují a nemusíte myslet na to, zda se trefíte do vkusu. Navíc, u zlatých mincí je vyšší flexibilita likvidita, když je potřeba směnit je za peníze.

Odborníci se shodují na tom, že rozkládání rizika investováním do různých aktiv se vyplatí, avšak v jakém procentuálním rozložení je již otázka na detailnější analýzu klientských potřeb, investiční zkušenost a finanční plán.

Ať už se rozhodnete využít jakoukoliv formu tvoření kapitálu pro děti, nyní již znáte rizika, jaká se na jednotlivé možnosti váží. Rozhodně doporučuji mít peníze pod kontrolou do poslední chvíle, než pracně vydělané a uspořené peníze předáte dětem.

Nezapomeňte naučit své děti nakládat s penězi!

Vedle efektivního investování je také nutné připravit své děti na práci s penězi, vést je k finanční zodpovědnosti a učit je správné finanční návyky.

Věřím, že základním kamenem, jak posouvat zdravé finanční myšlení svých dětí, je otevřená komunikace, efektivní praxe s kapesným, více je zasvětit do rodinného rozpočtu, finančního plánování rodiny a také je od určitého věku brát na setkání s bankéři a finančními poradci.

Je to dlouhodobá práce, vysvětlování, často i umění vyjednávání, ale časem se to vyplatí. Možná pak vaše dospívající mládež nebude finančně ovlivňována, někdy až manipulována svými známými, partnerem či poradci.

Jistě pak vaše snaha finančně pomoci bude dobře využita a neskončí zneužita. Naučte své děti, že peníze nejsou jenom radost, ale i starost. A nezapomeňte, že děti se učí zodpovědnosti napodobováním, tedy je třeba být i dobrým vzorem v umění, jak hospodařit.

Hledáte tipy, jak vést své děti k finanční zodpovědnosti? Kurzy Děti a peníze, nebo kniha Finanční zralost – klíč k finanční spokojenosti poskytne nejedno doporučení. Další aktivity s dětmi a mládeží můžete praktikovat s využitím 26 případových studií s pracovními listy ze sbírek Finanční zralost v praxi I. a II.

Základním stavebním kamenem do světa investic je správná alokace a diverzifikace. Jaká investiční aktiva se nejčastěji zařazují do investičních portfolií? Jak vybalancovat své investice, abychom se cítili komfortně, ale zároveň jsme byli schopni porazit inflaci? Proč je důležitá disciplína v investiční strategii? I to vám jednoduše vysvětluji na závěrečném příběhu „pečeme kachnu“.

Diverzifikace, jako jedna z klíčových investičních strategií, představuje rozprostření investovaných finančních prostředků mezi různá finanční aktiva a investiční produkty. Tento přístup má svůj hlavní cíl v minimalizaci rizika, který je s investováním neodmyslitelně spojen. Místo toho, abychom se rozhodli investovat veškeré finance do jediné oblasti, například do akcií, je naše portfolio rozloženo do více sfér. To může zahrnovat akcie, dluhopisy, nemovitosti, ale také hotovost či alternativní investice, jako je například zlato, sbírky či kryptoměny aj. Lidově řečeno, neměli bychom dávat všechna vejce do jednoho košíku.

V případě diverzifikace investic lze identifikovat několik hlavních důvodů, proč se jí věnujeme. Jedním z nich je ochrana před nepředvídatelnými událostmi. Pokud je portfolio dobře diverzifikované, prudký pokles hodnoty jedné konkrétní investice nám nezpůsobí značné ztráty. Další výhodou optimalizace portfolia pomocí diverzifikace je, že různá investiční aktiva mohou odlišně reagovat na aktuální situace na finančním trhu a tím nám pomáhají balancovat ziskovost portfolia. Jsou období, kdy se lépe daří akciím, jindy zase dluhopisům, někdy více nemovitostem nebo alternativním investicím. Prostě, když se nedaří v jednom segmentu, mohou nás ostatní držet nad vodou a přinést dokonce zisk. Diverzifikace nabízí efektivní řešení, jak minimalizovat riziko ztrát a zároveň maximalizovat možnosti výnosu.

Rozdělení investičních prostředků do různých typů investičních aktiv je alfou a omegou dobré investiční strategie. Každé investiční aktivum má svá rizika a výnosnost. A právě pro investora je největší výzvou najít tu správnou rovnováhu mezi rizikem a výnosy, aby dosáhl svých finančních cílů.

Hotovost a vklady v bance podléhají primárně riziku inflace, která užírá hodnotu peněz v čase. Při „normální“ inflace ve výši 3 % ročně tak investoři v tomto aktivu přichází každých 10 let o 20 % svých úspor. Bankovní vklady dlouhodobě nepokrývají výši inflace. Spořicí účty mají ale výhodu pojištěného vkladu do výše 100 000 € neboli 2 500 000 Kč na jedno rodné číslo v jedné bance a výnos je očištěn o 15% daň z příjmu. Tyto účty slouží pro krátkodobé rezervy rodiny, které by měly být ve výši 3-6 měsíčných výdajů. Až když jsou rezervy na nečekané životní situace, je čas na investování i do dalších aktiv.

Dluhopisy jsou citlivé na úrokové sazby centrálních bank. Představte si váhy, na jedné straně jsou zisky dluhopisů a na druhé straně výše úrokové sazby centrální banky. Když centrální banka sazby snižuje, tak se zvyšují výnosy dluhopisů a obráceně. V dobách, kdy jsou nízké sazby bank, jsou dluhopisy spíše ztrátové. Dnes máme situaci opačnou. Centrální banky mají historicky vyšší sazby a očekává se jejich snižování, což pro investory znamená výrazně vyšší možnosti zhodnocení. Dluhopisy na sebe váží i kreditní riziko neboli neschopnost emitenta dostát svému závazku splatit dluh neboli proplatit úroky a investici v domluveném termínu. Proto je extrémně důležité prověřit vydavatele dluhopisu, zda je ekonomicky stabilní. Běžní investoři využívají nabídku fondů, kde správci prověřují emitenty pod lupou. Dluhopisy jsou obvykle zařazovány do portfolií na střednědobé časové cíle 3-7 let jako konzervativní investice.

Další vhodnou alternativou střednědobých investic mohou být nemovitosti nebo nemovitostní fondy, které na sebe váží hlavně riziko vývoje cen nemovitostí. Nabídka a poptávka po nemovitostech je ovlivňována úrokovými sazbami hypoték a dalšími ekonomickými ukazateli. Navíc jsem přesvědčena, že právě nemovitosti a jejich vlastnění či spolupodílnictví na vlastnění vám může dát pocit vyšší jistoty. Přesto nezapomínejte, že nemovitost, která nevydělává, například když se nedaří najít trvalého nájemníka nebo když jsou válečné spory a dojde ke zničení, které nekryje pojišťovna může být také ztrátovou investicí.

Akcie a akciové fondy ovlivňuje primárně tržní riziko, kterého se někteří investoři nejvíce obávají, neb se nedá předpovědět. Jaké politické nebo ekonomické zprávy očekávat, zda budou přírodní katastrofy, války nebo epidemie se dopředu neví. Jsou prostě období blahobytu a jsou období, kdy si utahujeme opasky a ekonomickému růstu se nedaří. U akcií je také třeba hlídat finanční zdraví společnosti, tzv. finanční riziko, které vám pomáhá hlídat opět správce fondu. I přes tato rizika, dlouhodobé akciové investice na 10 let a více historicky porážejí inflaci a umožňují tvořit výnosový kapitál. Pomáhají naplnit dlouhodobé cíle. Navíc investiční nástroje jako jsou dluhopisy, akcie, fondy aj., při držení déle než 3 roky, nepodléhají zdanění zisku.

Investiční cíle vám pomohou určit, jaká část vaší hotovosti by měla být investována a do jakých forem aktiv. Při volbě investiční strategie a optimalizaci portfolia je důležité zaměřit se na dva klíčové faktory. Citlivost na riziko vám pomůže určit, jaký je pro vás přijatelný poměr mezi konzervativnějšími a dynamičtějšími investicemi. Investiční dotazník je skvělým nástrojem pro pochopení vaší finanční rovnováhy a sklonu k riziku. Při stanovení této citlivosti myslete na to, jakou ztrátu jste schopni a ochotni unést. Tento nástroj vám pomůže určit, které třídy aktiv by měly tvořit jakou část vašeho portfolia. V neposlední řadě berte v potaz i váš investiční časový horizont podle konkrétní finančních cílů. Pokud máte více času, můžete si dovolit nést vyšší riziko, protože máte více prostoru k nahrazení eventuálních ztrát. Pokud se ale blíží období, kdy budete potřebovat vaše investované prostředky vybrat, měli byste zvažovat konzervativnější investiční strategii.

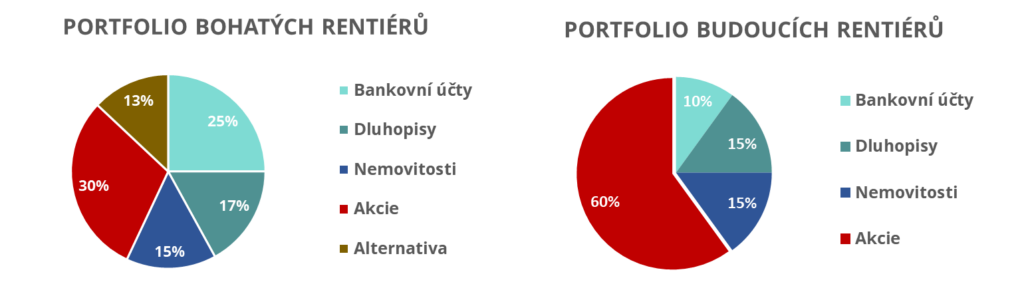

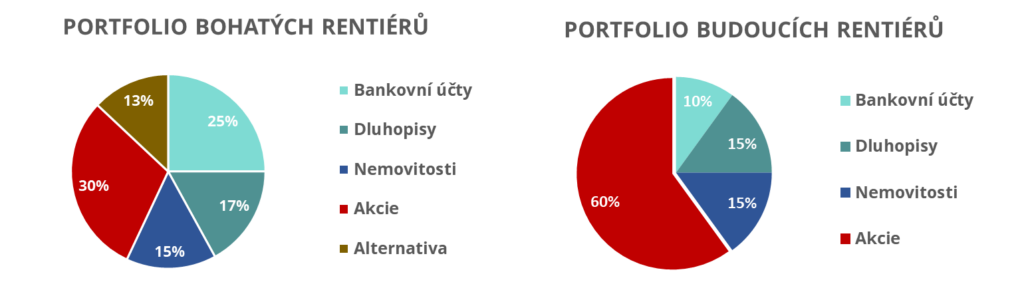

Zdroj bohatých rentiérů: Capgemini report (2020)

Přemýšlíte, jak rozložit své investice do různých investičních aktiv? Inspirujte se současnými a budoucími rentiéry. Grafy znázorňují alokaci aktiv do různých finančních instrumentů, které se u každého z nás mohou lišit podle konkrétních finančních cílů a citlivosti na riziku. Portfolio budoucích rentiérů jsem zvolila metodikou 60:40 (60 % akcie a 40 % konzervativní investice). Nepodceňujte přípravu finančního plánu a až následně hledejte produkty, které vám pomohou naplnit vaše očekávání.

K tomu, aby se váš finanční plán splnil, je nutné dodržovat investiční strategii. Proč? Představte si, že plánujete pozvat přátele na večeři, gurmánskou baštu – pečenou kachnu s bramborovým knedlíkem a zelím. Recept na kachnu je jednoduchý. Kachnu pořádně osolíte ze všech stran i uvnitř, okmínujete, dáte na pekáč s víkem a pečete 4 hodiny bez otvírání při teplotě 120 °C. Po 4 hodinách sejmete víko pekáče, zvednete teplotu na 170 °C a kachnu dopečete do křupava přibližně půl hodiny. Takhle nějak si podobně připravíte investiční recept na své finanční cíle.

Co by se stalo, kdybyste nedodrželi recept a první čtyři hodiny pekli kachnu na méně stupňů? Ve finančním světě nedodržíte investici v plánované výši. Například průběžně budete vybírat nebo nebudete dle plánu pravidelně investovat. Co by se stalo, kdybyste nedodrželi recept a první čtyři hodiny pekli kachnu na více stupňů? Ve finančním světě se rozhodnete riskovat, protože chcete naspořit více v kratším čase, tedy investujete do velmi rizikových akcií nebo jiných alternativních aktiv, jako je například kryptoměna, začínající společnost bez pravidelného výnosu apod. Co se stane, když se rozhodnete kachnu při teplotě 120 °C upéct jen za 2 hodiny? Myslíte si, že si pochutnáte? Bude kachna upečená? Stihnete uspořit potřebný kapitál za kratší čas? Nedodržíte recept? Co se stane, když nedodržíte investiční strategii, budou peníze na finanční cíle? Čí to bude chyba, když se kachna nepovede? Trouby, protože jste nedodrželi předepsanou teplotu nebo čas? Nebo receptu, když bude kachna vysušená, protože jste ji nepřikryli víkem nebo jste nedodrželi teplotu?

K tomu, abychom měli výbornou kachnu, je nutná nejen znalost receptu, ale také umění dodržet postup a hlavně čas – kuchařskou strategii. K tomu, abyste vytvořili očekávaný kapitál, je třeba dodržet investiční strategii. Například i tím, že posledních pár let před čerpáním renty změníte alokaci na jinou, která bude bezpečnější.

Využití pravidel diverzifikace a alokace investičních prostředků je klíčové pro úspěch jakékoli investiční strategie. Aplikování tohoto principu v praxi může znamenat rozdíl mezi stabilním výnosem a značnými ztrátami. Nevíte si rady, jak své investice nastavit? Vzdělávejte se nebo se neváhejte na mě obrátit.

Cenné kovy a drahé kameny byly v historie tradičními investičními alternativami, a i nadále zůstávají důležitou součástí investičních strategií. Avšak otázka, pro koho je zlato skutečně vhodnou investicí, vyvolává různé názory. Ti, kteří se zabývají prodejem zlata, prezentují své vlastní přesvědčení, zatímco ti, kteří se neangažují v jeho obchodování, mají opačné stanovisko. S cílem vám přiblížit objektivní pohled na tuto problematiku jsem se rozhodla prezentovat relevantní fakta. Tyto informace jsou založeny na historických datech a umožní vám vytvořit si vlastní názor, zda je investice do zlata pro vás vhodná, a pokud ano, kdy, jak a případně v jakém objemu.

Titulky o zlatě v médiích lákají svou pozorností obraty: „Zlato je jistota v nejisté době“, „Zlato udržuje hodnotu v čase, nemusíte se bát inflace“, „Banky nakupují zlato do svých rezerv, a to včetně České národní banky“. Slogany vyvolávají pocit bezpečí a neucelené nebo nepřesné informace mohou způsobit touhu zlato vlastnit za každé životní situace. Pojďme se nyní podívat na problematiku více do hloubky. Rozhodně zde doporučuji si připomenout přísloví: „Dvakrát měř, jednou řež.“

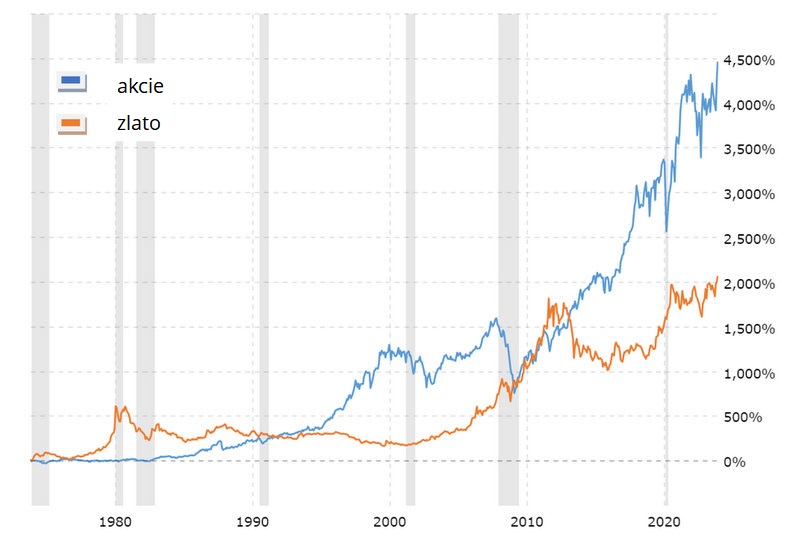

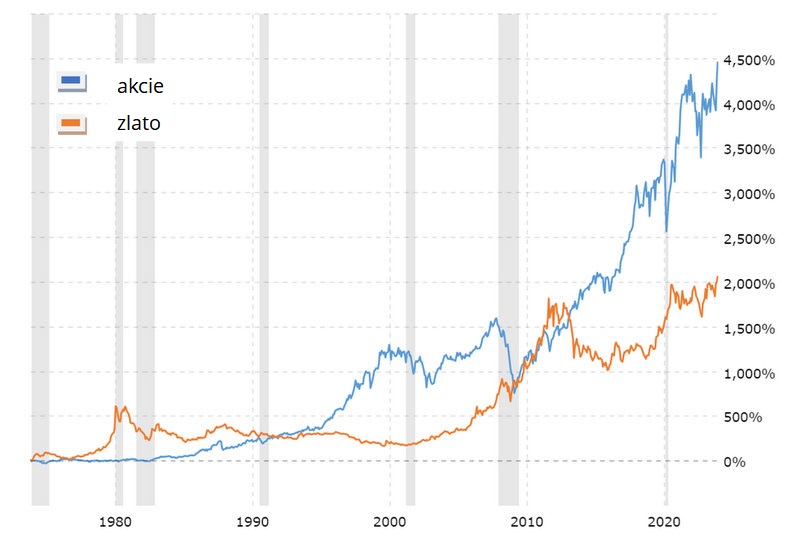

Cena zlata vs celosvětový akciový trh – posledních 50 let

Zdroj: Macrotrends

Zlato je jistě významnou a vzácnou komoditou, která je využívaná nejen v oblasti investic, ale i v lékařství, technologiích a nejvíce v oboru šperkařství, téměř až 50 %. Centrální banky kdysi dávno, v době tzv. zlatého standardu, kdy měny byly podloženy zlatem, měly výrazně vyšší zlaté rezervy než dnes, ale doba se mění. Centrální banky mají povinné minimální rezervy, které mohou být z části pokryty zlatem, ale přístup jednotlivých zemí se extrémně liší. Některé centrální banky mají 0 % zlata v rezervách (např. Kanada), jiné více než 80 % (Venezuela).

Výše zájmu o zlato ovlivňuje jeho cenu, která je tvořena nabídkou a poptávkou, stejně jako u jiných produktů a služeb. Jsou období, kdy zlato roste na svém lesku a jsou období, kdy jeho cena klesá nebo stagnuje a tato období mohou trvat až desítky let. Graf historického vývoje ceny zlata za posledních 50 let v porovnání ceny vývoje akcií největších společností světa (Dow Jones Industrial Average index) ukazuje, že ve zlatě nemáte jistotu! Cena zlata kolísá v čase podobně jako jiná investiční aktiva. Data zároveň ukazují, že v dobách některých ekonomických krizí (šedivá pole v grafu) bylo zlato stabilnější než ceny akcií, ale není to 100% pravidlem.

Historie není budoucnost a nikdo z nás nemáme křišťálovou kouli, nevíme, co se odehraje v příštích 50 letech nebo v čase vašeho konkrétního časového horizontu. Rozhodně tvrzení, že cena zlata „vždy“ roste, je diskutabilní. Cena zlata kolísá v čase a „předpokládá se“, že bude udržovat svou hodnotu v čase.

Jednou z možností a také nejčastěji využívanou je držení zlata formou šperků. Kdo je doma nemáme, že? Tento typ nákupu ale není obvykle využíván jako investiční zlato. Nejen že u šperků zaplatíte DPH, ale ve chvíli, kdybyste je chtěli prodat, tak získáte výrazněji nižší cenu než za investiční zlato stejné hmotnosti a ryzosti.

Zlaté mince a slitky jsou již investičním aktivem, které je v dnešní době od DPH osvobozeno, a neplatí se ani daň z příjmu u fyzických osob při jeho prodeji. Tedy pouze v případě, že tato movitá věc nebyla v období 5 let před prodejem zahrnuta do obchodního majetku, pak je třeba hlídat tento časový test. Tento typ investičního zlata má nevýhodu většího rozdílu mezi nákupní a prodejní cenou (5-25 %) a navíc se následně řeší otázka, kde a jak zlato uskladnit. Nabízí se tyto možnosti. Pořídíte domů trezor a upravíte svou pojistku domácnosti. Případně si pořídíte bankovní schránku nebo se rozhodnete vaše zlato držet u obchodníka. Tyto služby jsou již za poplatek v hodnotě stovek až tisícovek ročně. Navíc tak podstupujete i kreditní riziko (neschopnost protistrany dostát svým závazkům), které je u obchodníka výrazně vyšší než u banky.

V případě, že se rozhodnete do svého investičního portfolia zahrnout nákup zlatých slitků či investičních mincí, určitě se obraťte pouze na ověřené obchodníky s dlouhou historií, dostupnými recenzemi a aby nabízeli garantovaný výkup za jasných podmínek, které budete znát předem. Dále obchodník by měl zveřejňovat aktuální výkupní tržní cenu, a to i online, neb pak nemusíte čekat na ocenění zlata a jeho směnu za peníze. „Právě transparentní podmínky výkupu zlata obchodníkem jsou pro investora jedním z důležitých parametrů, které je nutné sledovat při investování. Cena při nákupu není to jediné, na co byste se měli soustředit,“ říká Kristýna Maková, certifikovaná poradkyně Golden Gate CZ. „Navíc, i když máte vyšší investiční obnos, nezapomínejte na dělitelnost a při nákupu zvažte kombinaci nejen větších, ale současně i menších zlatých slitků, tato kombinace může být z dlouhodobého hlediska vhodnější než jedna zlatá cihla, protože tak získáváte jednodušší likviditu v případě potřeby směny na peníze pouze části své investice ve zlatě,“ dodává Kristýna Maková.

Při nákupu slitků je nutné vždy získat mezinárodní certifikát pravosti, což rozhodně nemusí být případ u nákupu na internetových aukcích. Těmto spekulativním obchodům se vyhýbejte!

Investoři mohou využívat nízkonákladové investiční fondy obchodovatelné na burze, tzv. ETF (Exchange Traded Fund) nebo ETC (Exchange Traded Commodity). Tyto investiční fondy nakupují přímo fyzické investiční zlato (slitky), které vlastní nebo využívají derivátů, jejichž investiční podkladovým aktivem je zlato, které ale fyzicky nevlastní. Těmto investicím do zlata prostřednictvím investičních fondů se říká tzv. „papírové zlato“. V tomto případě doporučuji cílit na ETF/ETC, které využívá přímo držení fyzického investičního zlata, kde se investor stává jeho spolumajitelem a jeho podíl je krytý zlatem v trezorech Švýcarských bank.

Výhodou těchto investičních fondů jsou nízké poplatky a rychlá likvidita ve chvíli potřeby peněz. Celková roční nákladovost těchto fondů se pohybuje okolo 0,0-0,5 %. Zda se tyto fondy nakupují přes poradce nebo robo-advisora, tak se náklady zvyšují o poplatek za správu a péči o klienta až na cca 0,6-1,5 % p. a. Naopak investoři nemají náklady spojené s fyzicky drženým zlatem. Zda držíte papírové zlato neboli fondy alespoň 3 roky, ani zde zisky z této investice nepodléhají dani z příjmu.

Většina ekonomů, kteří vycházejí z historických dat, se shoduje na názoru, že zlato je alternativní forma investice, která může být v defensivním portfoliu, kde je snaha udržet hodnotu kapitálu v čase, a to v rozsahu 0 až max. 20 % klientského portfolia. U dlouhodobého investičního horizontu má zlato horší výnosnost než světové akciové portfolio, které dlouhodobě překonává míru inflace.

Máte zájem o více informací? Neváhejte a poslechněte si Karla Kořeného, EFP, ekonoma a profíka na investice ze společnosti Finanční svoboda (www.financnisvoboda.cz), který říká: „Polopravda je horší, než lež“ a problematiku probírá více do detailu na svém YouTube kanále ve videu Akcie nebo zlato – co překoná inflaci?

Rozumný investor rozkládá riziko do více investičních aktiv. Před jakoukoliv investicí je dobré si vytvořit vlastní finanční plán postavený na vašich konkrétních potřebách. Jen tak získáte jasnou představu, které produkty do svého portfolia poskládat a v jakém procentuálním zastoupení. S touto alokací a diverzifikací různých investičních aktiv a produktů vám může pomoci odborník na tuto oblast.

Jaký dopad má úsporný vládní balíček pro konsolidaci veřejných financí na top oblíbené produkty se státní dotací? Jaké změny nás čekají a jak moc mohou ovlivnit přístup klientů k produktům stavebních spořitelen a penzijních fondů. Využíváte těchto produktů a váháte, jak se ke změnám postavit? Tento článek vám poskytne ucelený náhled na problematiku.

Produkt, který dlouhodobě držel prvenství v barometru obliby spoření na českém trhu. Nejzajímavější možnost ukládání peněz z pohledu bezpečí a relativně zajímavého výnosu, který dlouhodobě pokrýval míru inflace. Doba se mění a stavební spoření ztrácí na svém lesku nejen díky vysoké inflaci a zvýšeným úrokovým sazbám na spořicích účtech v bance, ale také díky změně zákona. Máme zde období, kdy 3,2 mil. účastníků stavebka ve fázi spoření zvažuje své pro a proti.

Klienti, kteří zakládali stavební spoření se zájmem naspořit na střednědobý finanční cíl a výhodně zhodnotit svůj kapitál, měli od roku 2011 nárok získat státní dotaci za příslušný kalendářní rok v maximální výši 2 000 Kč. Státní podpora 10 % z uspořené maximální částky 20 000 Kč plus zhodnocení účtu dle sazebníku stavební spořitelny (1-2 % p. a.) přinášelo celkový zisk 3-5 % p. a.

Podle nových podmínek se státní dotace sníží z 10 % na 5 % ze stejné maximální částky 20 000 Kč, klienti tak získají maximální státní dotaci ve výši 1 000 Kč za rok. Změna zasáhne vklady od 1. 1. 2024, tedy mluvíme o dotaci, která bude připsána v dubnu 2025. Původní záměr státní dotaci zrušit nenastalo, a navíc stavební spořitelny, aby udrželi atraktivnost produktu zvýšily i úrok z naspořeních prostředků na účtu na 2,5-3,5 % p. a. u spořicích tarifů neboli u smluv cílených primárně na spoření. Celkové zhodnocení takto nově postavených smluv bude opět ve výši plus mínus 4 % p. a. Ve chvíli, kdy se podaří ČNB snížit inflaci, což bude mít dopad i na snížení úrokových sazeb, je pravděpodobné, že si stavební spoření udrží svou pozici bezpečného střednědobého spořicího produktu.

Zástupci stavebních spořitelen mají snahu přicházet s novými nabídkami, které mohou podpořit zájem. Stavební spoření má navíc pomáhat financovat bydlení, kde nabízí možnost garantované výhodné úvěrové sazby, což může být důležitým faktorem pro klienty zvláště v dnešní době. Dále je zde snaha cílit na programy podpory energetické úspory a čerpání příslušných dotací. Stavební spoření rozhodně patří mezi oblíbené úvěry pro drobné rekonstrukce a často jsou využívány i v kombinaci s hypotékami.

Často dostávám otázku, mám to stavebko zrušit nebo nechat? Záleží, z jakého důvodu jste si produkt uzavřel. Potřeboval jste produkt na střednědobé spoření, abyste pěkně vydělával, ale zároveň jste se cítil bezpečně neb zde jsou pojištěné vklady ze zákona. Potřeboval jste podpořit svou disciplínu, kdybyste šetřil na spořicím účtu v bance, tak byste díky možnosti peníze jednoduše vybírat nenaspořil potřebnou částku. Hledáte vyšší zhodnocení? Pro střednědobé investice jsou i jiné možnosti, ale přináší i vyšší riziko například dluhopisové fondy. Dluhopisovým fondům se v posledních deseti letech nedařilo porazit inflaci, ale ve chvíli snižování úrokových sazeb, což zvyšuje potenciální výnos některých dluhopisů, mohou být vhodnou alternativou.

Uzavřel jste smlouvu z důvodu plánované rekonstrukce bytu nebo domu? Chtěli jste odkoupit podíl vašeho bydlení? Uvažujete o úvěru na realizaci energeticky úsporných opatření pro domácnosti? Budete potřebovat nezajištěný úvěr například na pořízení družstevního bydlení, které opět zažívá renesanci? Věřím, že zde má stavební spoření stále své opodstatněné místo.

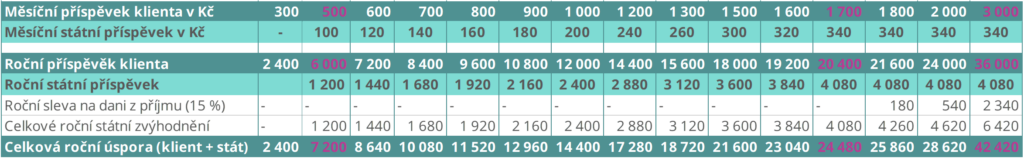

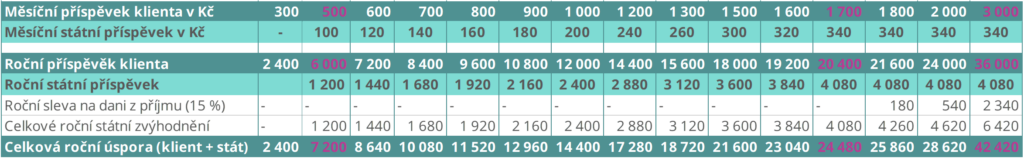

Transformované penzijní fondy (starší typ) a Doplňkové penzijní spoření (od 1. 1. 2013) dohromady využívá přes 4,3 mil. lidí s průměrnou měsíční úložkou okolo 1 100 Kč. Státní příspěvky od 1. 7. 2024 získají novou podobu. Minimálně měsíční vklad se státní podporou se změní z 300 Kč + 90 Kč státní příspěvek na 500 Kč + 100 Kč státní příspěvek. Maximální měsíční státní podporu bude možné získat na vklad 1 700 Kč s příspěvkem 340 Kč. Nyní je strop na měsíční vklad 1 000 Kč, kde je příspěvek 230 Kč. Nově nastavené limity mají motivovat k vyšším úložkám.

Investovaný kapitál bude nově déle fixován neb minimální doba spoření bez sankce u nových smluv se prodlužuje z dnešních 5 let na 10 let a čerpání úspor nejdříve po dosažení 60 let věku, což zůstává stejné.

Změna, která nepotěší starší generaci je, že státní dotaci budou moci využívat pouze lidé, kteří nepobírají starobní důchod. Důchodcům, kteří využívali tento produkt jako krátkodobý spořicí produkt se státní dotací, se státní příspěvky nebude vyplácet od července 2024!

Penzijní spoření umožňuje uplatnit si daňový odečet při podmínce, že účastník spoří více než 12 000 Kč ročně a vše nad tuto výši max. však 24 000 Kč ročně může odečíst od základu daně. Zde se pravidla mění tak, že bude moci účastník odečítat vklad až nad 1 700 Kč měsíčně neboli od 20 400 Kč ročně. Navíc legislativa počítá s tím, že od roku 2024 bude moci poplatník odečítat od základu daně maximální výši 48 000 Kč ročně na všechny produkty cílené na přípravu kapitálu na stáří dohromady. Konkrétně jde o penzijní smlouvy, smlouvy o životním pojištění a také nově navrhované smlouvy tak zvaném Dlouhodobé investiční produkty (DIP).

Není žádným tajemstvím, že o kvalitě podzimu života člověka rozhodne jeho vlastní kapitál. Parametry výpočtu důchodu se čím dál více mění v neprospěch budoucích důchodců – neb státní kasa na důchody prostě nemá a I. pilíř důchodové reformy je v nedohlednu, tedy bez vlastního přičinění a dostatečných rezerv na důchodový věk si nebudeme moci dovolit do důchodu odejít.

Ministerstvo financí ČR prezentuje Dlouhodobý investiční produkt (DIP) následovně:

DIP je vládou schválené pro dlouhodobé investování minimálně na dobu 10 let a zároveň minimálně do 60 let věku, proto je vhodné přistupovat k výběru společnosti obezřetně. Budeme moci volit z okruhu bank, spořitelních a úvěrních družstev, obchodníků s cennými papíry, investičních společností i samosprávných investičních fondů. Mé doporučení je volit instituce s dostatečně silným finančním zázemím a dostatečně dlouhou investiční historií.

Další výhodou DIP je, že zde bude možné uplatňovat nejen odečitatelná položka od základu daně až 48 000 Kč ročně, ale bude možné využívat v tomto produktu i příspěvek zaměstnavatele ve výši 50 000 Kč ročně, který bude osvobozen od daně ze závislé činnosti.

Celkově to bude zdravá konkurence stávajících penzijních fondů. Každý, kdo se bude mít zájem zajistit na stáří, bude moci rozkládat své prostředky do více produktů a tvořit tak diverzifikované investiční portfolio. Nezapomeňte, jakýkoliv produkt by měl být vybírán na základě jasně stanoveného finančního plánu, je třeba znát jasné finanční cíle a k tomu zohlednit rizika produktu.

Investiční svět v České republice je stále v plenkách, protože Češi převážně ukládají peníze na bankovní účty, kde ale nemohou porazit inflaci. Pokud se rozhodují pro jiné formy investic, volí nejčastěji dluhopisové, nemovitostní a akciové fondy. Češi dávají přednost investicím do nemovitostí, protože mají pocit, že jim více rozumějí, mohou si na tento majetek sáhnout, roste na hodnotě, a tak se cítí bezpečněji. Rádi byste také investovali do investičních nemovitostí? Jak relativně bezpečně zhodnocovat svůj kapitál?

Mnoho Čechů by rádo vlastnilo investiční nemovitost, kterou by pronajímali a užívali si zisku z nájmu. Avšak pouze zlomek těchto investorů si umí spočítat, zda tento typ investice vydělává. Navíc správa a údržba takové nemovitost stojí čas a peníze. Starosti nekončí u rekonstrukcí a drobných oprav, ale je nutné správně nastavit pojištění a platit daně nejen z příjmu, ale i z nemovitosti, která se má zdvojnásobit. Najít vhodného nájemníka také může být náročné. Na rovinu: péče o nemovitost rozhodně není procházka růžovým sadem.

Chcete být vlastníkem nemovitostí, ale nemáte znalosti, dovednosti, miliony nebo čas se věnovat správě? Pak ideálním řešením jsou právě nemovitostní fondy. Fondy totiž nabízejí profesionální správu, efektivně využívají odborníků jako například právníky, realitní makléře, účetní, stavaře, opraváře, starají se o nájemníky apod.

Investoři nemusí být milionáři, stačí jen pár stovek či tisícovek měsíčně a můžete investovat a spolupodílet se na zhodnocování milionových nemovitostí.

Další obří výhodou nemovitostních fondů je diverzifikace. Fondy vlastní několik nemovitostí. Diverzifikace je u nemovitostních fondů umocněna tím, že vlastní nejen nájemní byty, ale také komerční nemovitosti, které jsou výrazně výnosnější. Komerční nemovitosti využívané obchodními společnostmi (kanceláře, skladové haly, fabriky, obchodní domy aj.) jsou obvykle pronajímány na dlouhou dobu.

Za tuto péči si nemovitostní fondy účtují správcovský poplatek, ale není nutné se o nic starat. Stabilitu máte nejen ve správě, ale také v průměrném zhodnocení fondů. Zisky nemovitostních fondů dlouhodobě poráží inflaci. Tedy očekávaná výnosnost těchto investičních aktiv je mezi 4-7 % p. a. po započtení správcovských poplatků fondu. Co investoři oceňují nejvíce je, že tyto zisky nepodléhají dani z příjmu, když investici neboli podíl ve fondu drží déle než 3 roky.

Co je třeba sledovat při výběru nemovitostního fondu a s čím je třeba počítat, když se rozhodnete pro tento typ investičního aktiva? Jaká investiční rizika se váží na nemovitostní fondy? Co konkrétně sledovat na srovnávačích nemovitostních fondů?

Pomocníkem pro srovnání nemovitostních fondů může být www.nemovitostni-fondy.cz, kde se dočtete další zajímavé informace a novinky ze světa nemovitostního trhu.

Zdroj: Nemovitostní fondy

Nyní máte základní informace, jak si vybírat nemovitostní fond. Jako správný investor zvažujte rovnováhu mezi očekávaným zhodnocením, likviditou a případnými riziky.

Nemovitosti vždy patřily a budou patřit mezi investiční aktiva investorů. Přesto je vhodné doplnit informaci, že je odborníky doporučováno nezapomínat na diverzifikaci! Nemovitostní trh tvoří asi jen 19 % celosvětového kapitálu. Což by mohlo být i vodítkem pro investory, jak velký podíl nemovitostí udržovat ve svém investičním portfoliu.

Většina certifikovaných profíků se shoduje, že bezpečnější investicí do nemovitostí jsou přímo vlastní investiční nemovitosti, případně RIET (Real Estate Investment Trust) - nízkonákladové nemovitostní fondy investované na burze, které mají férovější ocenění než české nemovitostní fondy.

Tematické šetření České školní inspekce (ČŠI) proběhlo v listopadu 2022 v prvních ročnících 370 středních škol, kterého se účastnilo téměř 27 tisíc žáků. Jakou finanční gramotnost (FG) získali žáci na základních školách posuzovala ČŠI formou testu o 40 otázkách, který zahrnoval tyto oblasti:

Výsledky testů byly nejhorší v části hospodaření domácnosti a bezpečnosti placení. Naopak nejlepší odpovědi byly u otázky kolem daní. Pětina žáků v testu propadla a většinou to byli studenti z nematuritních oborů. Významně úspěšnější byli žáci z gymnázií.

Test doplňoval dotazník zjišťující například ekonomickou situaci rodin (socioekonomický status = SES). Dále zde byla položena otázka: jaký je hlavní zdroj informací o penězích a financích. Na prvním místě je se 70 % rodina, 51 % internet, 32 % sociální sítě a až na čtvrtém místě je s 31 % škola, pod 15 % se objevuje televize, rozhlas, kamarádi a tisk.

Celá tematická zpráva ČŠI ZDE

Mé subjektivní názory na výsledky měření FG jsem probrala s novinářkou Eliškou Pohánkovou pro Seznam Zprávy. Co si přeji, aby se v příštích letech změnilo a kde vidím úskalí na základě své praxe v oboru?

Detail rozhovoru s Eliškou Pohánkovou 👉 https://www.seznamzpravy.cz/clanek/domaci-zivot-v-cesku-problem-mladych-penize-chteji-rozmnozovat-neumi-ale-sporit-rika-expertka-235639

Pozn. ke grafu: Výsledky testu FG jsou rozděleny dle pohlaví, typu školy a socioekonomického statusu (SES).

Peníze bohužel bývají velmi často předmětem partnerských sporů. Jak moc chcete, aby způsobovaly rodinné problémy? Kterak předcházet případnému nedorozumění, nejistotám a strachu z (ne)domluvy s partnerem? Chcete se cítit bezpečně zvláště v situacích, kdy jde o půjčky? Bez otevřené komunikace s partnerem se neobejdete. Jak na to se dozvíte v mém článku.

Jsou situace, kdy dluhy potřebujeme. Například toužíme-li se odstěhovat od rodičů a začít bydlet se svým partnerem. Bohužel, nejsou peníze na vybavení, a tak se pořizuje lednička, pračka nebo postel na splátky, někdy se jde rovnou do společné hypotéky. Nebo se prostě rozhodnete koupit společně auto. SPOLU NA VŽDY…

Půjčka neboli závazek vyžaduje otevřenou komunikaci. Ve chvíli, kdy jsou dluhy pouze na jednu osobu, je řešení o něco jednodušší. U společných závazků může přinášet určité dilema… CO KDYŽ…

Zamyslete se nad základními otázkami před podpisem úvěrové smlouvy, ale také jaký typ produktu je vhodné využít pro jaký účel investice. Můžete postupovat následovně:

V partnerském životě je vhodné otázky procházet společně. Navíc je třeba zvážit, zda bude třeba u půjčky podpis druhého partnera z důvodu zvýšení bonity žadatele o úvěr, či nikoliv. Jako partner (nikoliv manžel/ka) se můžete rozhodnout, zda budete na úvěrové smlouvě v roli spoludlužníka nebo ručitele.

Spoludlužník má stejné povinnosti jako dlužník, je spoluvlastníkem dluhu. Automaticky se spoludlužníkem stává manžel/manželka, nedojde-li k úpravě společného jmění manželů. Dále se může stát spoludlužníkem osoba, která na takový závazek přistoupí, obvykle je to osoba blízká dlužníkovi – druh/družka, ale například i rodiče apod.

Ručitel ručí svým příjmem dlužníkovi, a když dlužník řádně nesplácí svůj dluh, pak má povinnost uspokojit tuto pohledávku. Ručitel má právo po dlužníkovi dluh následně vymáhat. Má tedy o něco vyšší ochranu než spoludlužník.

Rozhodně se vyplatí si společně projít různé typy scénářů – CO KDYŽ… aneb vytvořit si vedle finančního plánu i KRIZOVÝ PLÁN. Jakkoliv nepříjemné je toto téma, je rozhodně bezpečnější jej diskutovat ve chvíli rodinné pohody. Tedy, nalijte si sklenku vína a společně se zamyslete nad případnými scénáři, kdyby došlo k něčemu negativnímu.

Neváhejte konkrétní řešení dát na papír a nejlépe si udělat i smluvní dohodu. Nemáte-li dostatečné rezervy nebo adekvátní pojištění, rozhodně hledejte řešení se svým finančním poradcem či odborníkem na dané téma. Prevence se vyplatí!

V období splácení úvěru je zapotřebí být důsledný a zodpovědný k rodinnému rozpočtu. Nastane-li situace, kdy se dostanete do finančních problémů a nemáte na další splátku úvěru, je nutné okamžitě jednat.

Neschopnost splácet je možné řešit např. těmito způsoby:

Příběhy, kde jeden z partnerů odchází s pořízenou věcí a druhý splácí úvěr, jen aby byl klid, nejsou nijak výjimečné, ale není to zrovna ideální řešení. Stejně tak situace, kdy se z rodinného rozpočtu splácela hypotéka a po rozchodu byt zůstane jednomu z nich, bez jakékoliv finančního vypořádání druhému v páru. Každá situace je unikátní a je nutné k ní přistupovat individuálně.

Bez otevřené komunikace se ani v tomto případě neobejdete. Hledat řešení navrhuji prostřednictvím třetí osoby, která může v roli mediátora pomoci najít společné řešení konkrétní situace. Požádejte svého finančního poradce, bankéře nebo společného kamaráda či osobu v rodině, právníka, kohokoliv, ke komu máte společně neutrální vztah či k němu vzhlížíte, ať vám je průvodcem k hledání cesty, která bude akceptovatelná na obě strany rozcházejícího se páru.

V situaci, kdy pravidla hry nebyla nastavena předem, je situace mnohem komplikovanější a někdy člověk musí udělat ústupek, jen ať se to hlavně dotáhne do nějakého zdárného konce. Důležité je se vyhnout problémům z případného nesplácení půjček, protože pak by na tom byli biti všichni dlužníci.

Sebedůvěra Čechů v nakládání s penězi roste, vychází z průzkumu finanční gramotnosti za rok 2023 České bankovní asociace (ČBA) ve spolupráci s agenturou Ipsos. Index finanční gramotnosti (IFG) ale zůstává stejný i v letošním roce na 56 bodech. Jaká nová zjištění měření přineslo? V čem ČBA našla pozitiva v chování Čechů v otázce peněz? Co konkrétně dělá radost Monice Zahálkové, výkonné ředitelce ČBA?

20. července 2023 ČBA vydala tiskovou zprávu, kde informovala o výsledcích průzkumu finanční gramotnosti. Již osmým rokem ČBA měří finanční znalosti, schopnosti a dovednosti Čechů a tento index finanční gramotnosti (IFG) ve výši 56 bodů je zároveň číslem osmiletého průměru. Mohlo by se tedy zdát, že se Češi za posledních osm let nikam neposunuli, ale detailní čísla nám ukazují zajímavé závěry.

Na vzdělání záleží

Opakovaně se potvrzují výsledky, že velkou roli na výši finanční gramotnosti hraje dosažené vzdělání. Lidé se základním vzděláním dosahují IFG 47 bodů na rozdíl od toho lidé s vyšším odborným či vysokoškolským vzděláním dosahují 64 bodů. Středoškoláci dosahují průměru 56 bodů. Monika Zahálková poukazuje hlavně na problém u mladších ročníků (18-34 let), kde IFG dosahuje pouhých 50 bodů. Bez praxe se neobejdeme. Čtvrtina populace si myslí, že právě vlastní zkušenost posiluje finanční znalosti.

Kdo má podle Čechů odpovědnost za finanční vzdělávání?

Zůstaneme-li u tvrzení respondentů, že nejvíc znalostí o financích získávají díky vlastní zkušenosti, pak rozhodně škola nebo banka nemají možnost nabídnout zkušenosti, ale pouze znalosti. Hlavní roli v učení zdravých finančních návyků může nabídnout rodina, rodiče, kteří mohou vést děti a mládež k vyšší finanční zralosti prostřednictvím zkušeností. Ano, ani zde se bez rodiny a opět školy, ale i bank neobejdeme.

Monika Zahálková zmiňuje, že i tady se banky snaží přiložit ruku k dílu ve spolupráci se školami díky vzdělávacímu projektu Bankéři do škol, který letos ČBA bude pořádat již po desáté. ČBA propojila síly i s projektem Finanční zralost a objednala sbírky případových studií Finanční zralost v praxi I. a II. pro učitele škol zapojených v projektu Bankéři do škol.

V České republice mohou školy i rodiče využívat desítky projektů na podporu finanční gramotnosti, stačí si vybrat. Inspiraci, jak rozvíjet finanční gramotnost, je možné najít nejen na odborných stránkách Rozumíme penězům nebo Ministerstva financí, ale případně i na různých YouTube kanálech ČBA, ČNB. Rozumíme penězům nabízí širokou nabídku nejen projektových dní pro školy, akreditované kurzy pro pedagogy, ale i veřejné kurzy pro žáky, učitele, zaměstnance, seniory. Kurzy pro rodiče cílené na téma děti a peníze pak naleznete např. na stránkách Finanční zralost. Jak se říká: „kdo chce, si cestu vždy najde“.

Češi mají snahu chránit své úspory

První pozitivum – více Čechů chce chránit své úspory tím, že více využívá výhodnější spořicí účty a další investiční nástroje. Zájem o vyšší zhodnocení je pravděpodobně primárně z důvodu, že Češi mají potřebu bojovat s vyšší inflací. Monika Zahálková přiznává, že má dobrý pocit, když vidí, že se lidé snaží o své peníze lépe starat. Uvidíme, zda tento trend bude pokračovat i v příštích letech.

Češi hledají nový zdroj příjmů nebo snižují své výdaje

Druhé pozitivum průzkumu ukazuje poměrně vysoká čísla, kolik procent Čechů omezuje či plánuje omezit své výdaje:

Nejvíc si Češi věří v hospodaření s rozpočtem domácnosti

V roce 2020 v průzkumu vyšlo, že 57 % lidí nesestavuje rodinný rozpočet. V posledních 3 letech se tento dotaz již nezařazuje. Nyní je otázka cílená na vlastní důvěru v určitých oblastech:

Údaj, který rozhodně překvapil je, že tři čtvrtiny Čechů se domnívají, že mají většinou dostačující znalosti o financích. 12 % lidí si vystačí sami a 63 % se v některých případech raději poradí. Na druhou stranu, více jak jedna třetina Čechů připouští, že jim dělá problémy se vyznat v doporučení poradců a odborníků nebo vyhledat objektivní/nekomerční informace.

Monika Zahálková upozorňuje na možná nebezpečí v digitálním prostoru. Říká: „Bezpečnosti plateb a ochraně proti e-šmejdům věnujeme velké úsilí. V září proto spustíme další ročník kampaně s heslem #nePINdej!, která má lidi přivést na www.kybertest.cz/, kde se mohou nejen otestovat, ale i vzdělat v mnoha souvisejících oblastech.“

6 z 10 Čechů tvoří krátkodobé a dlouhodobé rezervy,

V posledním roce se výrazně zvýšilo procento lidí, kteří si odkládají peníze stranou, ale tento posun se zatím neprojevil v procentech, jak dlouho by lidem taková rodinná rezerva vydržela. Přesto, Michal Straka z agentury Ipsos doplňuje, „že je potěšujícím zjištěním, že přes inflační krizi a zvyšování výdajů pro domácnosti, jsou lidé schopni nadále vytvářet finanční rezervu a pokračovat ve spoření na stáří“.

Jak dlouho by lidem vydržela rodinná rezerva?

Inflace a opatrný optimismus

Poslední pozitivní zprávy průzkumu jsou zaměřené na dopad inflace do rodinného rozpočtu. Snížilo se procento lidí z 28 % na 22 %, které ohrožuje inflace a obráceně se zvýšilo procento těch, co finanční situaci inflace spíše neohrožuje z 19 % na 26 %. Dokonce se i extrémně zvýšilo očekávání lidí, že se na konci roku 2023 jejich finanční situace zlepší. Budeme tedy i my věřit, že očekávání budou naplněna a rezervy se budou i nadále rozumně spořit a investovat.